新規事業開拓のヒント? ベンチャーキャピタルが握る“水面下の情報”を活用するには:イノベーションは日本を救うのか(24)(1/4 ページ)

ベンチャー企業に投資を行うベンチャーキャピタルには、まだ世に知られていない、先端技術の“水面下の情報”が集まってくる。こうした情報は、一般的な事業法人にとっても貴重な新規事業の種となるわけだが、企業がこうした情報にアクセスするには、どうすればよいのだろうか。また、アクセスした情報を、どう活用すれば、新規事業の開拓につなげることができるのだろうか。

⇒「イノベーションは日本を救うのか 〜シリコンバレー最前線に見るヒント〜」バックナンバー

さて、今回からこの連載もいよいよ後半に突入していく。後半では、本連載のタイトルにもあるように、「日本は、シリコンバレーのイノベーションエコシステムを、どう活用すればよいのか」「日本では、そうしたエコシステムを形成できるのか」「それは、日本を変えることができるのか」といったテーマで皆さんにお伝えしていきたいと思う。

その中核部分にたどり着く前に、まずは、前提となる基礎知識として、読者の皆さんにぜひ知っていただきたいことがある。やや専門的な内容になるかもしれないが、序章のようなものだと思って気軽に読んでいただきたい。

ベンチャーキャピタルの活動

まずはベンチャーキャピタルとはどういうもので、ベンチャーキャピタリストおよびベンチャーキャピタル会社がどのような活動をするのかを理解しておくことが必要だろう。ベンチャーキャピタルの実務についてはそれだけで一冊の本が書けるほどさまざまな内容があるが、ここでは以下の話の理解に必要な最小限の内容にとどめておこう。

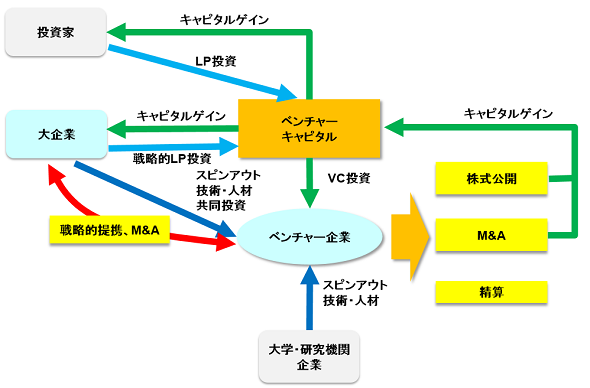

日本でも米国でも基本的には同じだが、ベンチャーキャピタル会社は投資家(米国では年金、大学の寄付金、富裕層の資産管理会社やほかの機関投資家など)から資金を募り、ベンチャーキャピタルファンドを組成する。ベンチャーキャピタルファンドが組成され、ベンチャー投資が始まると、そのおカネを求めてさまざまなベンチャー企業が集まってくる。そしてベンチャーキャピタリストは、特に将来性があると判断したベンチャー企業に投資をしていくのである。そして、うまくいけば自分が投資してきたベンチャー企業の株式公開やM&Aなどのエグジット(現金化)によって、キャピタルゲインを得る。そうして数年後にはまた新しいファンドを組成して、ベンチャー投資を続ける。これが、一般的なベンチャーキャピタリストの活動である。

米国では、ベンチャーキャピタリストは過去に自分が起業し、失敗や成功の経験を持つ人が多い。すると、ベンチャー企業に資金を投入するだけでなく、自分のこれまでの失敗や成功といった経験あるいは、そうした中で培った人脈というものが、ベンチャー企業の成長を支援する上で大きく役に立つことになる。

ベンチャー企業にとって資金調達は常に最重要課題の1つだが、ポテンシャルのあるベンチャー企業であればあるほど、ベンチャーキャピタル会社がおカネ以外にどのような支援を提供してくれるのかが、ベンチャーキャピタルを選ぶ上での大事な指標になる。従って、ベンチャーキャピタリストとしても、自分自身のベンチャー経験に基づく経営アドバイスの力、人脈などが非常に重要な付加価値になってくるわけだ。そうして、能力の高いベンチャーキャピタルに質の良いベンチャー企業も集まってくるのである。

一方、日本では、少し前まで、多くの「ベンチャーキャピタリスト」は「昨日までは銀行マンあるいは証券マン、今日からはベンチャーキャピタリストでございます」という人たちだった。また、放っておいても上場しそうな中小企業に営業行為でおカネを入れさせてもらい、あとは上場までじっと待つ、といった「ベンチャーキャピタル会社」も多かった。もっとも、最近はそのような「ベンチャーキャピタル会社」から独立して、経営のアドバイスや人脈を提供するなど、本来あるべきベンチャーキャピタルの姿を目指すベンチャーキャピタリストも増えてはきている。

一つのモデルとして、一定期間の間に、ベンチャーキャピタルに1000件の投資案件が入ってくる場合を考えてみよう。こういった場合、ベンチャーキャピタリストは、そのうち約100件について新規投資を検討する。自分で見つけてきた案件、信頼できるソースから紹介された案件、それらを優先的に検討するのだが、それが100件くらいということである。その100件について、投資のための調査(デューデリジェンス)を行い、実際に投資をするのは約10件ほどだ。

投資が始まったら、どの案件にも同じように「金の成る木」に育つよう水をやり、育てていく。ただし、その中で実際に花を咲かせるのは1〜2件だ。残りのうち、3〜4件は空振りに終わり、その他はいつまでたっても、うだつがあがらないものとなり、場合によってはコスト割れでどこかに売却するということになる。

プロのベンチャーキャピタリストにとっては、投資した10件のうち、1件でもホームランがあれば大成功なのだ。このホームランは「千三つ(せんみつ)」以下の世界だが、全体の投資ポートフォリオとして考えれば、十分にリターンが得られていることになるのである。

本来のベンチャーキャピタルは、このような活動をなりわいとしており、ファンドのリターンが良ければ、それをベースに、また次のファンドの組成へとつなげるわけだ。

Copyright © ITmedia, Inc. All Rights Reserved.