ハイテク系ベンチャーを正当に評価できない? 非効率な日本の新興市場:イノベーションは日本を救うのか(34)(1/3 ページ)

これまで、日本のベンチャー企業とベンチャーキャピタルが抱える課題を見てきた。今回は、ベンチャー企業が上場を目指す場合に欠かせない重要な要素、資本市場における根深き課題を取り上げたい。

筆者の手元に今、1冊の本がある。「投資家は今夜も甘い夢を見る」(花堂靖仁、堀岡治男/集英社インターナショナル、2007年)だ。

新興市場における不祥事の数々を取り上げ、「東京マーケットの病理学」と銘打って、証券会社、投資家、アナリスト、マスコミなど新興市場に関わる組織や人達の責任について言及し、新興市場の実態(「病理」)を暴いた本である。

例えば、堀江貴文氏(ホリエモン)が創業したオン・ザ・エッジなどが取り上げられている。同社は2004年、東証マザーズに上場し、その後経営不振だったポータルサイトの会社を買収して、社名をライブドアに変更した。その後、2006年1月に堀江氏らが粉飾決算などの理由で逮捕され、同年3月にはライブドアの上場が廃止されている。

今回は、”病理”とまで言われてしまった、日本(正確には東京か)の新興市場が抱える課題に焦点を当てたい。

ベンチャー企業の行く末(専門用語ではエグジット[Exit]という)は、大きく分けて、株式公開、他社による買収、そして会社清算の3つのいずれかになる。その中の一つ、株式公開というエグジットは新興市場の課題に非常に深く関わってくるのだ。

筆者は先日、野村證券出身で現在は1998年に設立された独立系ベンチャーキャピタル会社ウエルインベストメント*)」の社長、そして早稲田大学の客員教授も務めている瀧口匡氏と懇談する機会があった。米国シリコンバレーでも投資を行っており、日本の新興市場に詳しい同氏に、さまざまな課題について教えていただいた。今回の記事では、それらの内容を踏まえ、日本の新興市場が抱える“3つの課題”について筆者の意見を述べていきたい。

*)前身は、1993年に始まった「早稲田大学アントレプレヌール研究会(Waseda Entrepreneurial Research Unit: WERU)」。

ハイテク系ベンチャーを適正に評価する力に欠けている

日本の新興市場における、1つ目にして最大の課題は、テクノロジー系のベンチャーを適正な評価で上場させ、長期的に成長させられる状態にないということだ。

一般に、ベンチャー企業が上場しようとした場合、証券会社の引受部門*)(アンダーライターという)が投資家に販売する目的で、アナリストがついてその企業を評価する。評価対象がハイテクベンチャーの場合、ベンチャー企業の本質的価値を見抜いて評価できる力が必要だが、日本の引受部門がその力を持っているとは、筆者には到底思えない。

*)引き受け:企業や国・地方自治体が株式・債券など有価証券の募集・売り出し・私募を行う際に、引受業者(主に証券会社)が投資家に販売する目的でその有価証券を取得すること(出典:野村證券)

日本の引受部門は、レストランやファストフードのチェーン店などのキャッシュフローを見て引き受けするのは得意だが、赤字の企業を市場に出せる体制にはなっておらず、消極的な引き受けしかできない。

さらに日本には、引受部門から提示されたベンチャー企業の本質的な価値を見抜いて、自らの評価基準で投資できる機関投資家が少ない。技術と市場を理解し、たとえ現状赤字のベンチャー企業でも、このまま成長すれば将来的には大きく発展し、多大な企業価値を生み出す可能性を評価できる機関投資家が少ないのだ。

ベンチャー企業を正しく評価するには、技術など目に見えない“無形の価値”を評価するのが重要なプロセスになる。だが、金融の知識を一通り持っていても、それができるとは限らないのだ。

特に少ないのが、新興株に特化した機関投資家だ。今はJPモルガン・チェース銀行の一部になっているジャーディン・フレミングのように、小型株に強い投資銀行が世界にはある。米国ではプロの投資家が多数いて、このような人たちはロードショー(株式公開前に行う説明会)に出席し、「このくらいの価格であれば株を購入しよう」という品定めとプライシングをしっかりできる力がある。日本でもロードショーはもちろんあるのだが、米国におけるようなプライシングにつながっているとは言い難い。新興株を正しく評価できる投資家が少ないからだ。

総じて言うなら、「日本にはテクノロジー系のベンチャーに取り組むプロの投資家が少なく、規模の大小を問わず市場参加者に企業を評価する力が低い」――。これに尽きるのではないか。

日本では、中小企業ではサービス系の企業やチェーン店などが上場しやすいといわれているが、これは、世界的に育とうとしているテクノロジー系ベンチャー、例えばバイオベンチャーなどが正当な評価で上場できるマーケットとは言えない。ちなみに、米国ではNASDAQにIPO(株式初公開)しているバイオベンチャー企業の6割は赤字である。それでも上場し、世界的に成長するベンチャーが輩出されている。

最近の分かりやすい例を示そう。2013年2月に創業し、メガベンチャーに成長したフリマアプリ「メルカリ」を運営するメルカリは、2018年6月19日に東証マザーズに新規上場した。メルカリのビジネスモデルがグローバルになると言って大騒ぎになり、終値ベースの時価総額は約7172億円にも上った。瀧口氏は、「幾つかの要因が複雑に絡み合い、高いバリュエーション(投資の価値計算や事業の経済性評価のこと)を誘発している」と述べている。

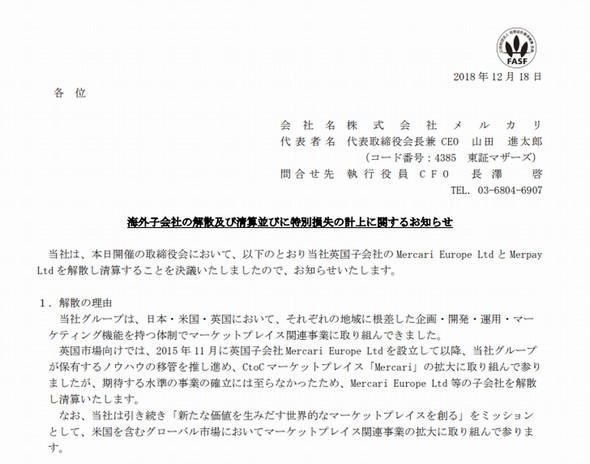

だが、世界的な市場を見た場合、中古品売買のビジネスモデルがグローバルに成り立つとは考えにくい。実際メルカリは、上場からちょうど半年を迎えた2018年12月18日、英国子会社のMercari EuropeとMerpayの清算を発表した。Mercari Europeの2018年6月期の業績は、売上高が約43万円、営業損失が約10億円だった。

Copyright © ITmedia, Inc. All Rights Reserved.