大赤字計上の東芝メモリ、台湾Lite-onのSSD事業買収で弱点克服へ:湯之上隆のナノフォーカス(17)(1/3 ページ)

東芝メモリは2019年8月30日に、台湾Lite-on Technology(ライトン テクノロジー/以下、Lite-on)のSSD事業を1億6500万米ドル(約173億円)で買収すると発表した。この買収が東芝メモリの業績を向上させる可能性について、メモリメーカー各社の営業損益を比較しつつ考察する。

価格暴落で業績が悪化したメモリメーカー

2016年4月から爆発的に成長を始めたメモリ市場は、2018年後半に突如、不況に突入した。このメモリ不況の原因としては、Intelが10nmプロセスの立ち上げに失敗し続けたため、PC用やサーバ用プロセッサが供給不足となり、それらを当てにして製造されたメモリが市場にあふれて価格暴落を引き起したことによると分析した(関連記事:Intel 10nmプロセスの遅れが引き起こしたメモリ不況、2018年12月7日付)。

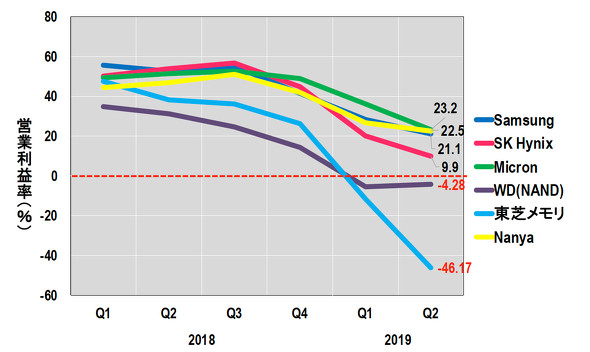

この価格暴落により、メモリメーカーの業績が悪化している。その中でも、DRAMを持っておらず、NAND型フラッシュメモリしかない東芝メモリとWestern Digital(ウエスタンデジタル/以下、WD)は、2019年以降、営業損益が赤字に転落してしまった。さらに、2019年第2四半期の営業損益を見ると、WDが−4.28%であるのに対し、東芝メモリは−46.17%と深刻な赤字になっている。

WDと東芝メモリは、四日市工場で設備投資を折半してNANDフラッシュを製造し、そのNANDフラッシュを半分に分割してそれぞれがビジネスを行っている。にもかかわらず、WDと東芝メモリの赤字の状況が異なるのはなぜだろうか?

本稿では、まず、メモリメーカーの営業損益を比較することにより、DRAMとNANDフラッシュを両方持っている企業がまだ余力があることを示す。次に、NANDフラッシュしかない東芝メモリとWDの業績が大きく異なる原因がSSDビジネスの差に起因する推論を述べる。

そして、東芝メモリは2019年8月30日に、台湾Lite-on Technology(ライトン テクノロジー/以下、Lite-on)のSSD事業を1億6500万米ドル(約173億円)で買収すると発表したが、この買収が東芝メモリの業績を向上させる可能性について論じる。

メモリ価格の下落とメモリメーカーの営業損益

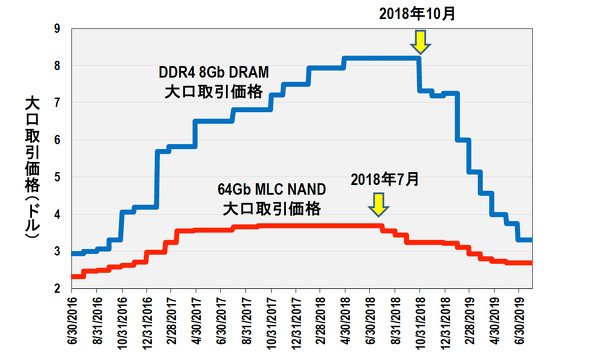

図1に、DDR4 8GビットDRAMおよび64GビットMLC NANDフラッシュのContract(大口取引)価格の推移を示す。NANDフラッシュ価格は2018年7月から、DRAM価格は2018年10月から、それぞれ、下落し始めている。

NANDフラッシュ価格がDRAM価格より3カ月早く下落するが、これについては、Samsung Electronics(サムスン電子)が意図的に大口取引価格を下げたといううわさがある。現在NANDフラッシュメーカーは、中国のYMTC(長江ストレージ)を加えると7社もあるため、NANDフラッシュ業界を淘汰することを狙っているのかもしれない。

DRAMの歴史を振り返ると、シェアが低い、または財務の弱い企業から撤退していったことが分かる。また、Samsungが不況の時に、競合他社を蹴落とすために、故意にメモリ価格を下げたことも知られている。今回も、NANDフラッシュで、同様のことを仕掛けたのかもしれない。

図2に、メモリメーカーの四半期毎の営業利益率を示す。ここで、WDについては、HDDを除外し、NANDフラッシュだけの営業利益率を記載した。

すべてのメモリメーカーが、2018年第4四半期から急激に営業利益率が低下している。しかし、DRAMとNANDフラッシュの両方を持っているSamsung(21.1%)、Micron(23.2%)、SK Hynix(9.9%)および、DRAMだけのNanya(22.5%)が黒字を確保しているのに対して、NANDフラッシュしかないWD(−4.28%)と東芝メモリ(−46.17%)は赤字に転落している(カッコ内は2019年第2四半期の営業利益率)。

次ページでは、各メモリメーカーについて、DRAMとNANDフラッシュに分けて、営業利益率の推移を見てみる。

Copyright © ITmedia, Inc. All Rights Reserved.