ルネサス、Q3売上高は成長鈍化見込む「半導体不足の反動出てくる」:Q2業績は増収増益も(2/2 ページ)

ルネサス エレクトロニクスは2022年7月28日、2022年12月期(2022年度)第2四半期(4〜6月期)業績(Non GAAPベース)を発表した。第2四半期3カ月間の売上高は3771億円(前年同期比73.1%増)、営業利益は1453億円(同839億円増)、当期純利益は814億円(同356億円増)で増収増益となった。なお為替影響を除いた当期純利益は1204億円(同741億円増)としている。

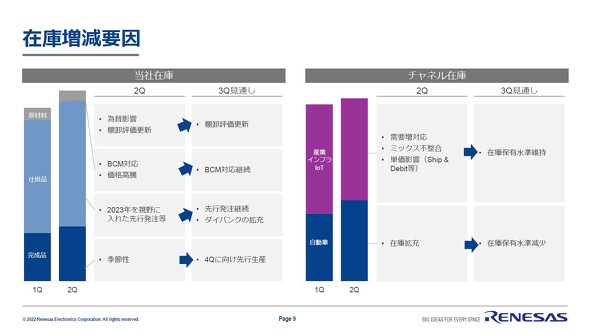

在庫水準の詳細

第2四半期における在庫水準に関しては、自社在庫はDOI(Days of Inventory)が前四半期より全体で微増。自動車向け事業は前四半期と同水準、産業・インフラ・IoT向け事業は増加した形になっている。ただし、「産業・インフラ・IoT向け事業は為替による影響が大きく出る。在庫価値、原価両方から為替影響を除くと、いずれもDOIは3日程度の増加となっている」(同社)としている。販売チャンネル在庫については、自動車向けで増加した一方、産業・インフラ・IoTおよび全社合計ではWOI(Weeks of Inventory)は減少した。

自社在庫増の具体的な要因は、為替影響や原価(棚卸評価)増のほか、供給リスクのある原材料の先行発注および一部原材料の価格高騰の影響などが挙げられる。棚卸評価の影響は2022年第3四半期にも継続する見通しだ。また、仕掛品は需要増に対応したアウトソースからの購入増が主な要因。車載向けSoC(System on Chip)を中心とした「2023年も視野に入れた先行発注」によるもので、今後も先行発注を継続するとしている。一方、内製の工場を中心にダイバンク拡充も進めていく方針だ。

販売チャンネル在庫は自動車向けが在庫拡充で増加したが、「第2四半期末時点で想定する水準まで戻すことができた」と説明。第3四半期からは在庫保有水準の減少を見込んでいる。一方、産業・インフラ・IoT向けに関しては、在庫保有水準は維持される見通しだという。

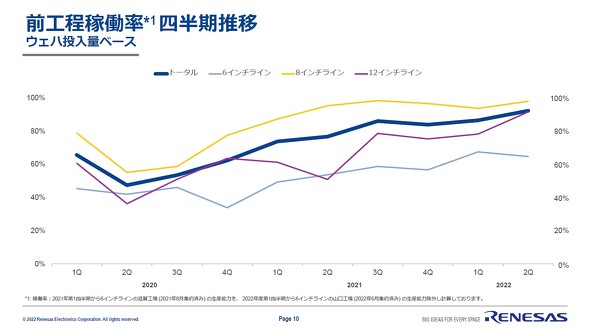

前工程工場の稼働率をウエハー口径別で見ると、第2四半期は8インチがほぼフル稼働し、12インチも90%強の稼働率となったが、「これは2022年3月に発生した福島県沖地震の影響のリカバリーのために一時的に投入を増やした一過性のものだ」としている。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

ルネサス、産業用モーター向け角度センサーIC

ルネサス、産業用モーター向け角度センサーIC

ルネサス エレクトロニクスは、モーターの回転角度を高い精度で検出できるインダクティブポジションセンサー用IC「IPS2200」を発売した。産業機器や医療機器、ロボットなどに搭載されるモーターの制御用途に向ける。 2D GPUや音声検出器を集積、低消費電力BLE対応MCU

2D GPUや音声検出器を集積、低消費電力BLE対応MCU

ルネサス エレクトロニクス(以下、ルネサス)は、ドイツ・ニュルンベルクで開催された組み込み技術の展示会「embedded world 2022」(2022年6月21〜23日)において、音声検出器や2D GPUなどを集積したBluetooth Low Energy(BLE)対応MCU「SmartBond DA1470x SoC(System on Chip)ファミリー」(以下、DA1470x)を初出展し、実際のデモなどを紹介した。 ルネサス、車載/無線分野でインド大手財閥Tata Groupと協業

ルネサス、車載/無線分野でインド大手財閥Tata Groupと協業

ルネサス エレクトロニクスは2022年6月29日、インドの大手財閥「Tata Group」傘下の2社と半導体ソリューションの設計、開発、製造面で協業すると発表した。次世代の車載エレクトロニクスや無線ネットワークソリューションに向けた開発を進め、「インドおよび新興市場向けのエレクトロニクスの進化を加速する」としている。 ルネサス、組み込みAI技術企業Reality AIを買収

ルネサス、組み込みAI技術企業Reality AIを買収

ルネサス エレクトロニクスは2022年6月9日、組み込みAIソリューションを提供するReality Analytics, Inc.(以下、Reality AI)を買収すると発表した。買収は現金で行い、2022年中に買収を完了させる予定。 ルネサスが甲府工場を再開、300mm対応でパワー半導体の生産へ

ルネサスが甲府工場を再開、300mm対応でパワー半導体の生産へ

ルネサス エレクトロニクス(以下、ルネサス)は2022年5月17日、2014年10月に閉鎖した甲府工場(山梨県甲斐市)を、300mmウエハー対応のパワー半導体生産ラインとして稼働を再開すると発表した。設備投資は900億円規模で、2024年の稼働再開を目指す。 サプライチェーン混乱も「ニューノーマル」、増収増益のルネサス

サプライチェーン混乱も「ニューノーマル」、増収増益のルネサス

ルネサス エレクトロニクスは2022年4月27日、2022年12月期(2022年度)第1四半期(1〜3月期)決算を発表した。2022年度第1四半期業績(Non-GAAPベース)は、売上高3467億円(前年同期比70.2%増)、営業利益1355億円(同829億円増)、当期純利益901億円(同575億円増)で大幅な増収増益になった。