想定以上に深刻な半導体不況、待たれる5Gサービス:大山聡の業界スコープ(64)(1/2 ページ)

今回の半導体不況の実態や回復の見込み、そのタイミングについて考えてみたい。

2023年4月7日、Samsung Electronicsは2023年1〜3月期の連結決算(速報値)を発表した。これによれば営業利益は6000億ウォン(約600億円)、前年同期比96%減という落ち込みで、同社の主力である半導体部門が大きく低迷している状況が浮き彫りとなった。日経新聞の報道によれば、同社の半導体部門は4兆ウォン規模の赤字になったようで、同部門の赤字転落は14年ぶりだという。メモリ市場でトップシェアを誇るSamsungでさえこの状況だから、他のメモリメーカーの状況は推して知るべしだろう。ここでは、今回の半導体不況の実態や回復の見込み、そのタイミングについて考えてみたい。

「単なる悪いとき」で片付けられない今回の不況

半導体市況にシリコンサイクルはつきもので、産業の構造から考えて、このサイクルから逃れることは不可能に近い、と筆者は確信している。特に、メモリのような大型の設備投資を伴う汎用デバイスは、需給バランスの変動で単価が激しく上下する。良い時もあれば悪い時もあるので仕方ないだろう、という読者もおられるかもしれない。しかし、Samsungの半導体部門の赤字計上が14年ぶりと聞くと、今回の不況が「単なる悪いとき」で片づけられないように感じられる。14年前の2009年といえば、リーマンショックに端を発した不況が世界中を襲った年である。その後にも何度か半導体不況は発生しているが、今回の不況はレベルが違うと言わざるを得ないのだ。

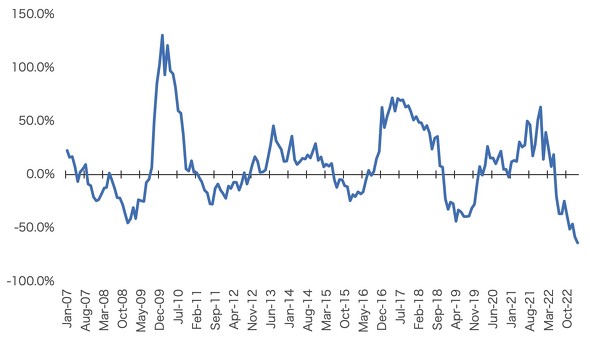

図1は、2007〜2022年における世界メモリ市場売上高の前年同月比成長率をグラフ化したものである。前年比で大きくマイナス成長に落ち込んでいる「ボトム期」は、図1では5回発生しており、最初のボトム期は2008年末から2009年前半にかけてのタイミングである。リーマンブラザーズ証券が経営破綻したのが2008年9月で、その直後から世界経済は大きく低迷した。メモリ市場も前年比で40%以上下落しており、この時の不況でトップシェアのSamsungも半導体部門が赤字を計上したのである。実際にこのタイミングで経営破綻した企業は多く、「100年に一度の世界不況」などと言われていた。

2度目のボトム期は2011年で、この時はエルピーダメモリの経営状態が悪化していて、2012年2月にエルピーダメモリは経営破綻した。ただしこの時は「1米ドル=70〜80円」という超円高で、エルピーダメモリにとっては不況よりもこの超円高がより厳しかったかもしれない。結局エルピーダメモリは競売の末、Micron Technologyに買収されることになるが、この買収によってDRAM市場は、Samsung、SK Hynix、Micronの3社によって寡占されることになった。これに対してNAND型フラッシュメモリ市場は、この3社にキオクシア、Western Digitalを加えた5社による寡占状態である。「似たような構造」とも言えるが、DRAMとNANDフラッシュには収益構造に大きな違いがあるようだ。

Copyright © ITmedia, Inc. All Rights Reserved.