ソシオネクストの23年度は増収増益、24年度は減収減益予想:車載商談好調で26年度以降再び拡大へ(1/3 ページ)

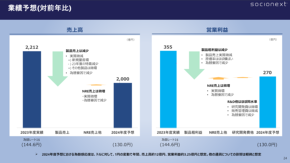

ソシオネクストの2023年度通期(2023年4月〜2024年3月)業績は売上高が前年度比14.8%増の2212億円、営業利益は同63.6%増の355億円、純利益は同32.2%増の261億円で増収増益となった。一方、2024年度は売上高が同9.6%減の2000億円、営業利益は同24.0%減の270億円、純利益は同25.4%減の195億円で減収減益と予想している。

ソシオネクストは2024年4月26日、2023年度通期(2023年4月〜2024年3月)の決算説明会を行った。2023年度の売上高は前年度比14.8%増の2212億円、営業利益は同63.6%増の355億円、純利益は同32.2%増の261億円で増収増益となった。

一方、2024年度は売上高が同9.6%減の2000億円、営業利益は同24.0%減の270億円、純利益は同25.4%減の195億円と減収減益となると予想している。2023年度にあった中国の一部顧客における『特需』の減少や為替影響などを要因として挙げている。

同社会長兼社長の肥塚雅博氏は、「2024、2025年度も新規量産品の売り上げ増は見込んでいるが、『特需』の終了や中国市場および民生市場が弱含みであることによってオフセットされ、為替影響を除いた実質ベースでは横ばいや微減で推移するという見通し。しかし、その後は好調な自動車向け商談などが寄与し、再び高い成長経路を進むと見ている」と語った。

なお、この予想では為替レートを1米ドル130.0円で設定。為替感応度は、ドルに対し1円の変動で年間、売上高約12億円、営業利益約3.25億円と想定している。

自動車向けで7nm製品の量産が開始、中国の「特需」も貢献

2023年度業績は、自動車分野向けで7nm製品の量産が開始したほか、中国の一部顧客における『特需』を含めたデータセンター/ネットワーク向けの売り上げ増もあったことで製品売り上げが増加。設計開発段階に顧客から対価として受け取る売り上げである「NRE売り上げ(Non-Recurring Engineering)」についても、自動車分野向けでの商談獲得が活況で、7nm以細の先端テクノロジーに関するNRE売り上げの比率が高まったことなどから微増。結果、売上高は前年度比285億円増となった。なお、この増加分のうち261億円(うち為替影響が97億円)が製品売り上げで、27億円(同20億円)がNRE売り上げだ。

営業利益は前年度比63.6%の大幅増となった。この増加の主な要因は、製品売り上げの増加および原価率の改善(前年度の66.3%から60.8%に改善)による製品粗利益増で、+166億円の影響があった。NRE売り上げの増加も+7億円となったが、同時に先端技術への積極的な取り組みおよび海外の開発体制強化を進めたほか、獲得した商談の製品開発にかかるレチクルやIP(Intellectual Property)の償却費増など、研究開発費が増加。また、開発体制再編のための一時的費用(約18億円)もあり、研究開発費/販管費増で−61億円となった。この他、円安による影響が+25億円あり、結果、営業利益は前年比138億円増で着地した。

Copyright © ITmedia, Inc. All Rights Reserved.

![2023年度通期業績概要[クリックで拡大] 出所:ソシオネクスト](https://image.itmedia.co.jp/ee/articles/2405/01/jn20240501so001.png)

![2024年度通期業績予想[クリックで拡大] 出所:ソシオネクスト](https://image.itmedia.co.jp/ee/articles/2405/01/jn20240501so002_w290.png)

![2023年度通期業績の詳細[クリックで拡大] 出所:ソシオネクスト](https://image.itmedia.co.jp/ee/articles/2405/01/jn20240501so003.png)