日本の前工程装置のシェアはなぜ低下? 〜欧米韓より劣る要素とは:湯之上隆のナノフォーカス(53)(3/5 ページ)

既出の記事で、日本全体の前工程装置のシェアが2013年頃から急低下していることを指摘した。本稿ではその現象をより詳細に分析し、シェアが低下している根本的な原因を探る。

トップ5の装置メーカーの成長性

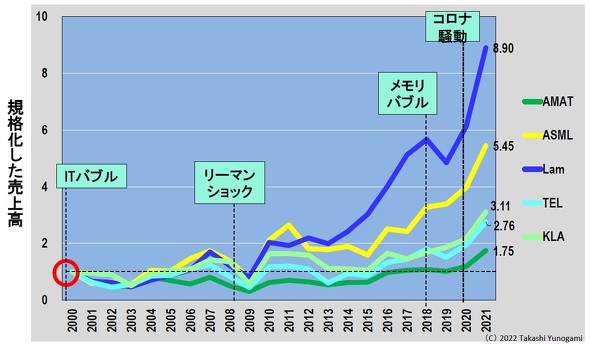

それぞれの装置メーカーは、2000年のITバブルの時に大きなピークを示していた。そこで、各社の2000年の売上高を「1」と規格化したグラフを書いてみた(図7)。要するに、2000年からの21年間で、トップ5の各社がどれだけ成長したかを明らかにしたかったのである。

その結果、最も成長したのはLamであり、21年間で売上高が8.9倍になった。以下、成長率の高い順に、ASMLが5.45倍、KLAが3.11倍、TELが2.76倍、AMATが1.75倍だった。

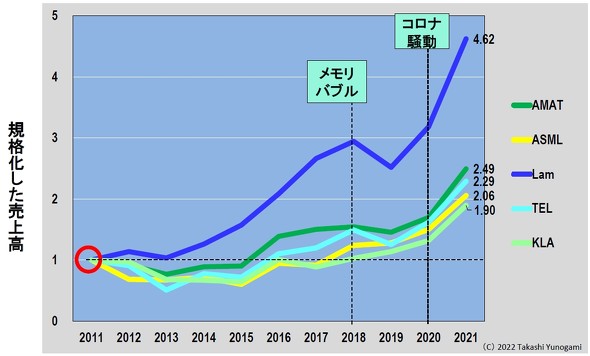

次に、2011年の各社の売上高を「1」と規格化したグラフを書いてみた(図8)。この結果は、図7より重要である。というのは、これが、日本の前工程装置のシェアが2013年から急低下していることにつながっている可能性があるからだ。

図8を見ると、またしても、最も高い成長性を示したのはLamであり、この10年間に4.62倍になった。2位グループは混戦になっている。2位はAMATの2.49倍、3位はTELの2.29倍、4位はASMLの2.06倍、5位がKLAの1.90倍だった。

日本で唯一トップ5にランクインしているTELは健闘していると言えるが、Lamの成長性には到底及ばない。では、なぜLamは、このように大きく成長しているのだろうか?

Lamの成長の源泉とは

まず、Lamは2008年に、オーストリアの枚葉式洗浄装置メーカーのSEZを買収した。洗浄装置は、2008年頃に、バッチ式から枚葉式にパラダイムシフトしたため、SEZはLamの成長に貢献することになった。

次に、Lamは2011年に、CVD装置メーカーの米Novellusを買収した。そして2016年以降、NAND型フラッシュメモリが3次元化し、CVD装置の需要が飛躍的に増大したため、NovellusはLamの成長に非常に大きく貢献することになった。

加えて、もともとLamはゲートとメタルの導電膜のドライエッチング装置のトップシェアメーカーだった。ここで、2000年以降に使われるようになったCu/Low-k用の絶縁膜エッチング装置で、LamはTELのシェアを侵食するようになった。そして、その技術を基に、3D NANDのメモリセルのHARC(High Aspect Ratio Contact)エッチングで、ほぼ世界シェアを独占している。

まとめると、SEZとNovellusの買収および、3D NANDフラッシュのHARCなど、絶縁膜のドライエッチング装置の売上高を拡大していることが高い成長性の源泉になっていると考えられる。

そして、LamとTELは、ドライエッチング装置、CVD装置、枚葉式洗浄装置で競合関係にあるが、全体的な成長性でTELはLamに及ばない。このことは、日本の前工程装置のシェアが低下している要因の一つになっていると思われる。

Copyright © ITmedia, Inc. All Rights Reserved.