TSMCのウエハー出荷数に異変? 暗雲が立ち込める熊本工場の行く末:湯之上隆のナノフォーカス(67)(3/4 ページ)

業績の低迷が2023年第2四半期で底を打ち、第3四半期に回復に転じたTSMC。だが、ウエハー出荷数に焦点を当ててみると、ある“異変”が浮かび上がる。その異変を分析すると、TSMC熊本工場に対する拭い去れない懸念が生じてきた。

N7は消えるのか?

TSMCにおいて、最先端ノードは、常に米Appleの「iPhone」用プロセッサが独占してきた。実際、2021年はN5を、2022年はN5の改良版のN4を、Appleが独占していた。そのため、一刻も早く最先端プロセスでチップをつくってもらいたいAMD、NVIDIA、Intel、Qualcomm、MediaTekなどは、Appleがどいてくれるまで、なかなか最先端プロセスを使わせてもらえなかった。

すると、図4は次のように解釈できるかもしれない。2021〜2022年にかけて、Appleが居座っていたせいでN7に甘んじていた、AMD、NVIDIA、Intel、Qualcomm、MediaTekなどが、2022年Q2以降、次々とN7からN5へ鞍替えしていったのではないか?

この予測がもし当たっている場合は、N7は消えてくノードになるかもしれない。その場合、次のような不安が生じる。

TSMCの熊本工場では、第2工場の建設が2024年に始まり、2027年からN6(N7のEUV版)を量産すると報道されている(日経新聞2023年10月12日)。もし、(N6含む)N7が消えていくノードだとしたら、TSMC熊本の第2工場では、つくるものがあるのだろうか?

そして、TSMC熊本工場で、来年2024年からN12〜N28を量産することになっている第1工場についても、行く末に懸念が生じた。その詳細を以下で説明する。

車載半導体の売上高(比率)が低下

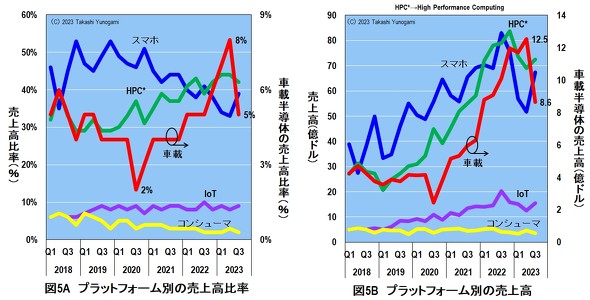

図5に、TSMCのプラットフォーム別の売上高を示す。図5Aの売上高比率を見ると、TSMCのファウンドリービジネスの2本柱は、スマホ用とHPC(High Performance Computing)用であることが分かる。なお、HPC用には、NVIDIAのGPUやAMDのCPUなどが含まれる。

あらためて図5Aを見ると、スマホ用は、2020年までに売上高比率50%を超えたこともあったが、次第に比率が低下し、2023年Q2には33%まで減少した。ただし、Q3には39%とやや回復した。一方、もう一つの柱であるHPCは、次第に売上高比率を増大させ、2022年Q4以降は40%以上を占めるようになった。

そのような中で、スマホやHPCほど規模は大きくないが、車載半導体が売上高比率を急増させており、2023年Q2に過去最高の8%となった。ところが、Q3に突然5%に低下してしまった。図5Bの売上高金額を見ても、Q2の12.5億米ドルから、Q3に8.6億米ドルに急減している。

TSMCは過去の決算発表などで、「今後は車載半導体が成長する」というようなことを述べていたはずである。それにもかかわらず、この急降下はどうしたことだろうか? 一時的なことなのか、それとも今後しばらく低空飛行が続くのだろうか?

もし、車載半導体の需要減少が今後も続くようなら、TSMC熊本工場の先行きが懸念される。というのは、第1工場では、デンソーなどから委託される車載半導体の生産を当てにしているはずだからだ。

そして、TSMC熊本工場への懸念点はまだある。

Copyright © ITmedia, Inc. All Rights Reserved.