半導体の好況は「NVIDIAのGPU祭り」による錯覚? 本格回復は2025年以降か:湯之上隆のナノフォーカス(71)(1/4 ページ)

半導体の世界市場は2023年に底を打ち、2024年には本格的な回復基調に乗ると見られていた。だが、どうもそうではないようだ。本稿では、半導体の市況が回復しているように“見える”理由を分析するとともに、TSMCなどのファウンドリーの稼働状況から、本当の市場回復が2025年にずれ込む可能性があることを指摘する。

問題はメモリではなくロジックだった

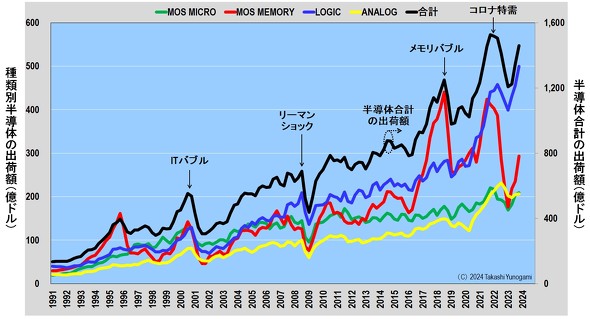

2021年から2022年にかけてコロナ特需が起き、世界半導体市場は急成長した。ところが、2022年後半にコロナ特需が終焉(終えん)したため、2023年は史上最悪クラスの大不況に陥った。しかし、その大不況は2023年で底打ち、ことし(2024年)には本格回復すると期待されている。

そして、半導体市況が本格回復するかどうかはメモリの動向にかかっていると考えていた(拙著『2024年の半導体市場、本格回復はメモリ次第 〜HBMの需要増で勢力図も変わる?』)。

実際、種類別の半導体の四半期出荷額を見ると、Logicは既にコロナ特需のピークを超えて過去最高を更新している。また、Mos MicroとAnalogは、コロナ特需の終焉による落ち込みは大きくないため、2024年に過去最高を更新する可能性が高い(図1)。

その中で、Mos Memoryは大きく落ち込んだ後、2023年第1四半期(Q1)で底を打ち、回復に向かっているが、コロナ特需のピークに到達するには、まだまだ相当な時間がかかりそうである。ただし、Mos Memoryがそのピークを超えれば、半導体の合計出荷額は間違いなく過去最高を更新すると思われる。そうなれば、半導体市況が本格回復したと言えるだろう……と思っていた。

ところが、半導体の出荷個数の挙動を見ると、この認識が正しくないことが明らかになった。というのは、出荷額が回復途中のMos Memoryでは出荷個数がほぼ戻ってきている一方で、出荷額が過去最高を更新しているLogicでは、出荷個数が極めて低い水準にとどまっていたからだ。つまり、世界の半導体市況が本格回復するには、Logicの出荷個数が大きく増大しなければならないと言える。

そこで本稿では、各種半導体および合計の半導体について、出荷額と出荷個数の分析を行う。次に、Logicの出荷額と出荷個数が乖離している事例として、TSMCの出荷額が急回復しているにもかかわらず、ウエハー出荷枚数が低迷している実態を示す。さらに、なぜこのような乖離が起きているかを推測し、世界半導体市況の本格回復は2025年にずれ込む可能性が高いことを論じる。結論を先に述べると、現在、半導体市況が回復しているように見えるのは、べら棒な高値で取引されているNVIDIAのGPUに起因した“錯覚”である。従って、TSMCなどのファウンドリーがフルキャパとなり、Logicの出荷個数が過去最高を更新するまで、半導体市況は本格回復には至らないと思われる。

半導体の出荷額と出荷個数の分析

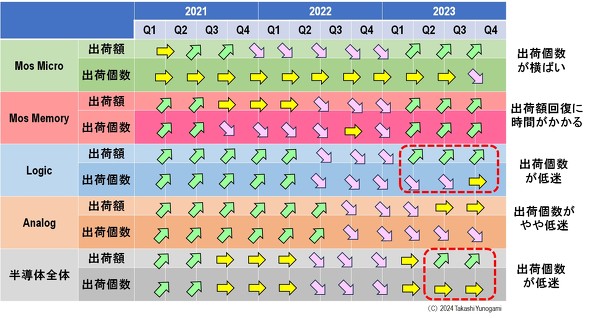

図2に、各種半導体および半導体全体の出荷額と出荷個数の動向を示す(注)。

Mos Microの出荷額は、2021年Q4にピークアウトした後、2023年Q1に底を打って回復に向かっている。一方、その出荷個数は、大きな変動が無く、ほぼ横ばいで、2023年Q3からQ4にかけて少し減少している。

Mos Memoryの出荷額は、2022年Q2から大きく減少し、2023年Q1に底を打って上昇に転じるが、同年Q4においてもピーク時の40%程度にしか回復していない。一方、その出荷個数は、ピーク時の94%まで回復している。つまり、メモリメーカーの工場稼働率は、フルキャパに近づいていると考えられる。問題は、DRAMとNAND型フラッシュメモリの価格がどれだけ上昇するかということである。

Logicの出荷額は、2022年Q2でピークアウトした後、2023年Q1で底を打って上昇に転じ、同年Q4に過去最高を更新した。一方、その出荷個数は、2022年Q2にピークアウトした後、2023年Q3にピーク時の約65%まで低下し、同年Q4も横ばいのままである。つまり、Logicにおいては、出荷額と出荷個数の挙動が大きく乖離している。

Analogの出荷額は、2022年Q3にピークアウトした後、2023年Q2に底を打ち、その後は横ばいである。一方、その出荷個数は、2022年Q3にピークアウトした後、2023年Q4まで減少傾向が続いている。

最後に、半導体全体の出荷額は、2022年Q2から大きく減少した後、2023年Q1に底を打って上昇に転じ、同年Q4にはピーク時の約96%まで回復している。一方、その出荷個数は、2022年Q2から大きく減少し、2023年Q1で底を打ったが、その後はピーク時の約75%で横ばいが続いている。

以上から、出荷額だけを見ればピーク時の約40%までしか回復していないMos Memoryが問題である。ところが観察する視野を広げると、出荷額が過去最高を更新しているにもかかわらず、出荷個数がピーク時の約65%に低迷しているLogicが大きな問題であることが分かる。そして、このLogicの出荷額と出荷個数の乖離の影響が、半導体全体にも及んでいると思われる。

要するに、世界半導体市況の回復は、Mos Memoryの価格上昇とLogicの出荷個数が大きく増大するかどうかにかかっている。そして、DRAMとNAND価格が上昇基調にあるため、最大の問題はLogicの出荷個数の増大ということになる。

以下では、Logicの出荷額と出荷個数が乖離していることを具体的に示すために、TSMCの出荷額とウエハー出荷枚数の挙動を説明する。

注)WSTSでは、出荷個数のデータの開示が認められていない。そのため、出荷個数の挙動を定性的に示すことにとどめる。

Copyright © ITmedia, Inc. All Rights Reserved.