Huawei規制がイメージセンサー事業に「大きく悪影響」、ソニー:I&SS分野は通期見通しも下方修正

ソニーは2020年10月28日、2021年3月期(2020年度)第2四半期(2020年7〜9月)の決算発表を行った。CMOSイメージセンサーが中心となるイメージング&センシング・ソリューション(I&SS)分野の売上高は、前年同期比1%減の3071億円と微減、営業利益は同265億円減の498億円と大幅減益になった。ソニーの副社長兼CFO(最高財務責任者)、十時裕樹氏は、「米国政府による『中国の特定大手顧客』への輸出規制強化がイメージセンサー事業に大きく悪影響を及ぼしている一方、コロナによる巣ごもり需要はゲーム事業などに好影響を与えている」と説明していた。

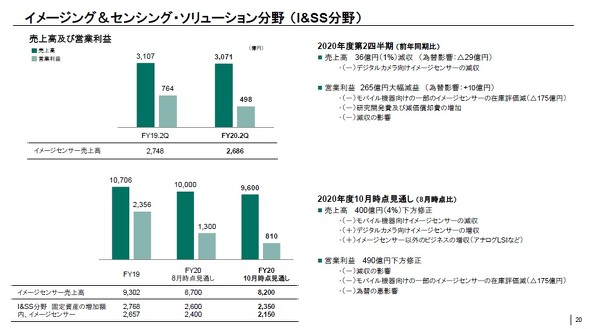

ソニーは2020年10月28日、2021年3月期(2020年度)第2四半期(2020年7〜9月)の決算発表を行った。CMOSイメージセンサーが中心となるイメージング&センシング・ソリューション(I&SS)分野の売上高は、前年同期比1%減の3071億円と微減、営業利益は同265億円減の498億円と大幅減益になった。

ソニーの副社長兼CFO(最高財務責任者)、十時裕樹氏は、「米国政府による中国の特定大手顧客への輸出規制強化がイメージセンサー事業に大きく悪影響を及ぼしている一方、コロナによる巣ごもり需要はゲーム事業などに好影響を与えている」などと説明した。

ゲーム分野など好調、通期見通しも上方修正

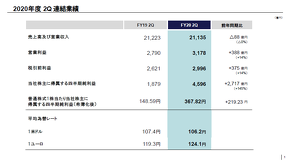

ソニーの2020年度第2四半期の連結売上高は、前年同期比微減(88億円減)の2兆1135億円、営業利益は同14%増の3178億円となった。売上高については映画分野で大幅な減収があったものの、ゲーム分野が自社制作タイトルの大ヒットや巣ごもり需要で好調だったことなどから微減となった。営業利益については、ゲーム分野のほか、音楽、エレクトロニクス・プロダクツ&ソリューション(EP&S)分野で大幅増益となり、「第2四半期として過去最高となった」という。

また、同社は今回、2020年通期業績見通しを更新。通期売上高は同年8月時点の見通しから2000億円増の8兆5000億円、通期営業利益は同800億円増の7000億円とそれぞれ上方修正した。

Huaweiの影響大きく通期も

一方でI&SS分野は、決算、見通しともに厳しいものになっている。2020年度第2四半期のI&SS分野は、デジタルカメラ向けイメージセンサーの減収などから前年同期比36億円の減少となった。また、営業利益も減収の影響のほか、研究開発費および減価償却費の増加、そして米国の輸出規制に従って2020年9月15日から出荷を停止した『中国の特定顧客(Huaweiを示す)』向け製品の製品在庫、仕掛在庫に関する評価減175億円を計上したことで、同256億円の大幅減収となった。

通期の見通しについてもHuawei向けの出荷を見込んでいないことから、I&SS分野単体でみると売上高は同年8月の見通しから400億円減の9600億円、営業利益は同490億円減の810億円と、それぞれ下方修正している。

十時氏は、「この状況を踏まえ、前回の決算発表時に説明した設備投資、研究開発、顧客基盤などの観点から事業戦略の見直しをさらに進めている」と説明。設備投資のタイミングは後ろ倒しをし、2018年度から3年間累積のイメージセンサー設備投資額は2020年8月時点で説明した「約6500億円」から400億円程度減額したという。一方、研究開発費については、「より幅広いスマホ顧客からのニーズに応え、かつ将来の技術面での競争優位性を維持、向上していくため、拙速な削減はすべきではないと判断している」として維持する方針を示した。

さらに、顧客基盤の拡大や分散については、「北米では前年に対して増えているほか、中国も追加受注に努めており、一定程度の成果は出ていると認識している」と説明。「2020年度の業績への貢献は限定的だが、2021年度には当年度で失った数量ベースの市場シェアのかなりの部分を取り返すことが可能とみている」と自信を見せた。

ただし、Huawei向けを中心に進めてきたスマホカメラの高性能化やセンサーの大型化については、「その他の顧客にも展開していくには相応の時間を要することを見込んでおり、製品付加価値による本格的な収益性の回復は、2022年度になる見込みだ」とも説明。2021年度にまず、汎用センサーの販売増による市場シェア回復を進めつつ、2022年度には高付加価値商品による事業収益性を回復、モバイルイメージセンサー事業を再度、成長軌道に戻していく方針だという。

十時氏は、具体的には、「2021年はピクセルサイズ0.7μmが恐らく主戦場になると思う。これについてはわれわれもキャッチアップしていくが、汎用品になるため、これまでの高画質化に振ったものよりマージンが下がるだろう。ある程度許容したうえでシェアを取り、顧客ベースをさらに広げていきたい。その上で高画質化も訴求して顧客ニーズをサポートしたうえで、2022年に向けての事業基盤を整えていきたい」と説明した。

なお、2021年3月までに生産能力をウエハーベースで月産13万8000枚にするという計画については変更はないものの、「実際の稼働開始については第4四半期の顧客の需要、設備の稼働状況を総合的に勘案する」としている。また、2021年4月から稼働予定の長崎工場の新製造棟についても稼働開始スケジュールに変更はないが、稼働開始後のキャパシティーの増設ペースやタイミングについては「2021年度の投資計画の中で見直す可能性はある」としている。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

「スマホの多眼化」がコロナ禍を吸収?イメージセンサー市場の未来は

「スマホの多眼化」がコロナ禍を吸収?イメージセンサー市場の未来は

拡大を続けるイメージセンサー市場の今後の展望やそして新型コロナウイルス感染症(COVID-19)感染拡大の影響について、市場調査会社OMDIAのシニアプリンシパルアナリスト、李根秀氏に話を聞いた。 売上高1兆円突破のイメージセンサー、新型コロナ影響下も同規模見込むソニー

売上高1兆円突破のイメージセンサー、新型コロナ影響下も同規模見込むソニー

主力市場への懸念点を挙げつつも、「前年度並みに『とどまる可能性』」と説明。 「期初予想はるかに上回る」CIS大幅増収、ソニー

「期初予想はるかに上回る」CIS大幅増収、ソニー

ソニーは2020年5月13日、2020年3月期(2019年度)通期決算を発表した。CMOSイメージセンサーが中心となるイメージング&センシング・ソリューション(I&SS)分野の売上高は、前期比22%増の1兆706億円、営業利益は同917億円増の2356億円となった。スマートフォンなどモバイル機器向けで大幅増収した。 新型コロナで2月の上方修正が打ち消しに、ソニー

新型コロナで2月の上方修正が打ち消しに、ソニー

ソニーは2020年3月27日、新型コロナウイルス感染拡大に伴う影響によって、同年2月に公表した業績見通しの上方修正分が打ち消しになる見込みであると発表した。 ソニーの”タピオカパワー”打ち消す可能性も? 「世界の工場」を覆う新型コロナ

ソニーの”タピオカパワー”打ち消す可能性も? 「世界の工場」を覆う新型コロナ

ソニー、CMOSセンサー好調で工場フル稼働

ソニー、CMOSセンサー好調で工場フル稼働

ソニーは2019年7月30日、2019年度第1四半期決算を発表した。イメージング&センシングソリューション分野では、モバイル機器向けCMOSイメージセンサーが大幅増収。同分野売上高は前年同期比284億円増の2307億円、営業利益は同204億円増の495億円となった。ソニーの専務CFO、十時裕樹氏は、「主要なスマートフォンメーカー各社の中高級機種に高いシェアで採用されていることに加え、カメラの多眼化やセンサーサイズの大型化によって好調で、自社生産設備はフル稼働の状況だ」と話していた。