メモリ市場予測は楽観すぎ、WSTSの最新予測にみる今後の半導体市況:大山聡の業界スコープ(60)(2/2 ページ)

WSTS(世界半導体市場統計)は2022年11月29日、2022年秋季半導体市場予測を発表した。同予測によると2022年の世界半導体市場規模は前年比4.4%増、2023年は同4.1%減と4年ぶりにマイナス成長になるという。昨今の半導体市況を踏まえ前回予測から下方修正された格好だ。今回の不況を抜け出すキッカケは何なのか、気になるところである。今回は、WSTSの予測をみながら2022年の着地および、2023年以降の市況の見通しについて私見を述べさせていただく。

アナログ、ロジックはプラス成長期待も……

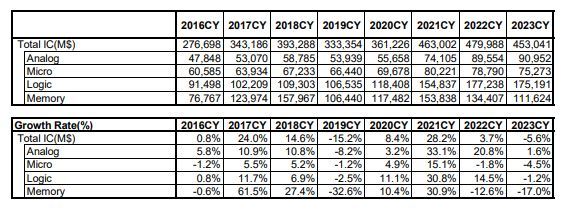

ICはアナログ、マイクロ、ロジック、メモリに類別される。

アナログの2022年市場規模は同20.8%増という予測になった。2022年1月から10月までの実績を見ると同23.7%増、高い成長率を維持しており、WSTSの予測よりもう少し高めでもよいのではという印象だが、特に違和感はない。2023年は同1.6%増という予測だが、ここまで低い成長率になることは考えにくい。アナログ市場の約半分が通信機器向けで、その中の約7割を携帯端末が占めているため、スマホ市場の動向をどう見るかで予測は大きく変化することになる。ただ、5G(第5世代移動通信)端末におけるアナログICの単価が高いことや、車載向け、産業機器向けの需要が堅調に増加していることを考えると、同10%前後の成長は期待できるのではないだろうか。

マイクロの2022年市場規模は同1.8%減という予測だ。2022年1月から10月までの実績を見ると同2.4%増、ただし7月以降は同マイナス成長が続いている。特にマイクロ市場の約7割を占めるMPUが4月以降ずっと2桁のマイナス成長を続けており、このままいけばマイクロ全体でプラス成長の貯金がなくなる可能性はあり得る。ただしMCUは同30%増の成長ぶりで、車載向けを中心に当面は力強い成長が期待できるだろう。2023年は同4.5%減という予測だが、MPUの落ち込みをMCUの伸びがどこまでカバーできるかがポイントである。WSTSの予測に違和感はない。

ロジックの2022年市場規模は同14.5%増という予測。2022年1月から10月までの実績を見ると同18.9%増、ただし7月以降は成長率が同20%増を下回り、伸び率が鈍化している。特に10月単月実績が同1.7%増まで下落している点が気になる。2023年は同1.2%減とマイナス成長を予測しているが、ロジック市場の約4割を占める通信機器向けをどう見るかがポイントである。アナログ市場と同様、5G端末におけるロジックICの単価が高いことを考えると、数量の落ち込みを単価の上昇がカバーすることは十分にあり得るだろう。WSTSの予測に違和感はないが、筆者としては何とかプラス成長を維持してくれることを期待している。

メモリは厳しさが継続と予想

メモリの2022年市場規模は同12.6%減とWSTSは予測した。2022年1月から10月までの実績を見ると同7.7%減、ただし6月以降は同20%減を下回るマイナス成長が続いている。この低調が続けば、2022年トータルで2桁のマイナス成長に落ち込むことは間違いなさそうだ。問題は2023年の同17.0%減という中途半端な予測である。今回のメモリ不況は、DRAMもNAND型フラッシュメモリも単価の下落というより、出荷数量の落ち込みが原因であることが気になる。2022年後半に入ってから、DRAMは1Gビット換算で前年比2割以上、NANDフラッシュは1Gバイト換算で同3割以上の下落を記録している単月がある。供給過剰になっているのは明らかなので、これからは単価も大きく落とす可能性が高い。PCもスマホも2022年の出荷台数は前年割れの見込みで、この傾向は2023年も続くだろう。さらにはGAFAなど米国大手クラウドサービス企業が大胆なリストラを断行し始めており、2023年に強気な設備投資をしてくれそうもない。となれば、WSTSのような同17.0%減という予測レベルにとどまるとは到底考えられない。筆者としては、2023年前半は同40%減前後という厳しい状況が続くのではないか、と予測している。後半になっても回復する保証はないが、既に2022年後半の実績が低迷しているので、前年比という計算では多少の回復が見込めるだろう。

半導体不況ーー脱却の鍵は「5G」

全体の結論として、2023年の4.1%減というWSTSの予測には賛同できるものの、メモリ市場の予測が楽観的すぎること、ディスクリートやアナログを中心にメモリ以外の予測が保守的すぎること、という点に違和感がある。マクロ経済全体が悪化している中、メモリ以外の需要にも慎重な見方は必要だが、一部の半導体分野ではまだ不足問題が解消されていないこと、車載関連や産業機器関連では堅調な需要が見込めること、などを考えると、大幅な供給過剰になっているメモリ市場とそれ以外の市場にメリハリをつけて予測を立てることが重要だろう。

では、この半導体不況、とりわけメモリ市況の低迷を抜け出すためには何がポイントになるのだろうか。筆者としては、5Gサービスの立ち上げが起爆剤になると考えている。世界市場における本格的な立ち上がりは2025年ごろと予測しているが、2024年にはある程度具体的なサービスの計画が見えているだろうし、その期待感がスマホやPCの需要を押し上げてくれることは十分に考えられる。現在リストラ進行中の大手クラウドサービス企業の各社も、5Gサービスの立ち上げ時にはデータセンターへの投資を再燃させていることだろう。「これだ」という5Gサービスのイメージがまだ具体化しているわけではないが、不況の時こそ、次の活況時のための準備に知恵を絞りたいものである。

筆者プロフィール

大山 聡(おおやま さとる)グロスバーグ合同会社 代表

慶應義塾大学大学院にて管理工学を専攻し、工学修士号を取得。1985年に東京エレクトロン入社。セールスエンジニアを歴任し、1992年にデータクエスト(現ガートナー)に入社、半導体産業分析部でシニア・インダストリ・アナリストを歴任。

1996年にBZW証券(現バークレイズ証券)に入社、証券アナリストとして日立製作所、東芝、三菱電機、NEC、富士通、ニコン、アドバンテスト、東京エレクトロン、ソニー、パナソニック、シャープ、三洋電機などの調査・分析を担当。1997年にABNアムロ証券に入社、2001年にはリーマンブラザーズ証券に入社、やはり証券アナリストとして上述企業の調査・分析を継続。1999年、2000年には産業エレクトロニクス部門の日経アナリストランキング4位にランクされた。2004年に富士通に入社、電子デバイス部門・経営戦略室・主席部長として、半導体部門の分社化などに関与した。

2010年にアイサプライ(現Omdia)に入社、半導体および二次電池の調査・分析を担当した。

2017年に調査およびコンサルティングを主務とするグロスバーグ合同会社を設立、現在に至る。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

電機大手8社の21年度決算まとめ ―― 収益の安定したソニー、日立製作所が好決算

電機大手8社の21年度決算まとめ ―― 収益の安定したソニー、日立製作所が好決算

2022年5月13日、東芝が決算を発表したことで、大手電機メーカー8社の2021年度(2021年4月〜2022年3月期)通期業績が出そろった。各メーカーの計画通り、2021年度は増収増益を達成した企業が多かったが、この中でも伸び悩む企業、収益の柱が育っていない企業など、課題も散見される。取り組みや戦略にそれぞれ特長があった。そこで各社別に状況を確認してみたい。 潮目が変わりつつある世界半導体市場 ――2022年後半以降の半導体市況展望

潮目が変わりつつある世界半導体市場 ――2022年後半以降の半導体市況展望

今回は、2022年後半および、2023年以降の半導体市況の見通しについて私見を述べさせていただく。 潮目が変わりつつある世界半導体市場 ―― アプリケーションからの分析

潮目が変わりつつある世界半導体市場 ―― アプリケーションからの分析

前回、「潮目が変わりつつある世界半導体市場」について述べたところ、多くの方々から反響をいただいた。筆者の主張に注目していただけたことは非常に光栄なことである。ただ逆に、これだけ注目されたということは、多くの方々が今後の市況の見通しを心配されていることの証左ではないか、という気もしてくる。実際に市場ではどのような動きがみられるのか。今回はもう少しアプリケーション寄りの情報を整理してみたい。 主要半導体メーカーの決算コメントから今後を見通す

主要半導体メーカーの決算コメントから今後を見通す

今回は、PCやスマホ市場比率の高い半導体メーカーの決算コメントに目を向け、各半導体メーカーが今後の見通しをどのように考えているのか、整理してみたい。 円安はもはや国内電機にとって追い風ではない、電機大手8社22年度上期決算総括

円安はもはや国内電機にとって追い風ではない、電機大手8社22年度上期決算総括

2022年11月11日に東芝の2022年3月期(2022年度)上半期決算が発表され、大手電機8社の決算が出そろった。急速に円安が進んだ中で、増益の追い風を受けた企業がほとんどないという実態に、個人的にはやや驚きと失望を感じている。ここでは各社の注目すべき点を紹介しながら、今後の見通しについて述べてみたい。