太陽誘電、24年Q1業績は「AIサーバがけん引」:今後も需要拡大見込む

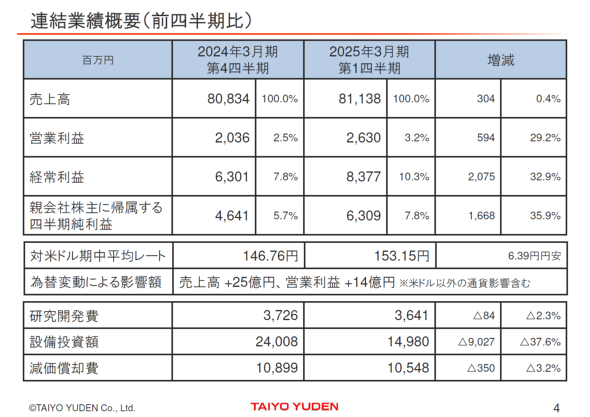

太陽誘電は、2025年3月期(2024年度)第1四半期(4〜6月)の業績を発表した。売上高は811億3800万円で、前四半期とほぼ同水準だった。営業利益は前四半期比29%増の26億3000万円だった。

太陽誘電は2024年8月7日、2025年3月期(2024年度)第1四半期(4〜6月)の業績を発表した。売上高は811億3800万円で、前四半期とほぼ同水準だった。営業利益は前四半期比29.2%増の26億3000万円だった。

売上高は、タブレット端末などの情報機器向けや、AI(人工知能)サーバを含む情報インフラ/産業機器向けで増加したが、スマートフォンを中心とした通信機器向けが減少した。売上高は2024年5月時点の想定を上回ったが、円安の影響を除くとほぼ想定通りだったという。

通期業績予想は期初の予想を据え置いた。通期業績は売上高3500億円(前期比9%増)、営業利益200億円(同120%増)を見込む。

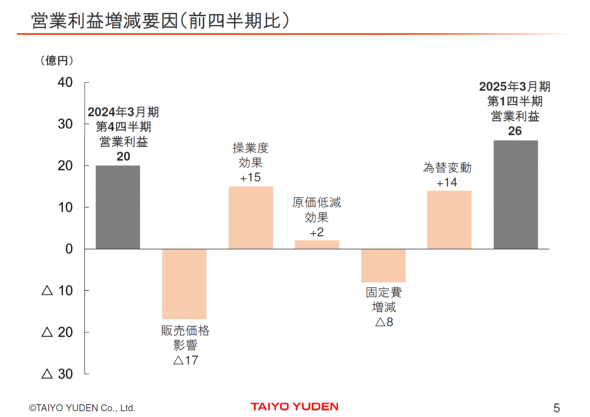

営業利益の増加は、操業度効果が最大の要因だという。操業度効果には販売数量の増減や棚卸資産の増減、製品ミックス改善の影響などが含まれる。今四半期は季節的な需要に備えて棚卸資産を積み増したことなどから、15億円の増益効果があった。他に、円安によって14億円、原価低減によって2億円増益した。減益要因としては販売価格の低下や固定費の増加があった。

AIサーバが売り上げをけん引 今後も拡大へ

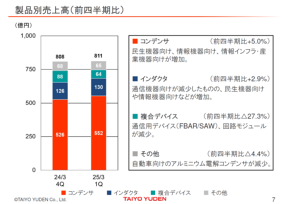

製品別の売上高は、主力のコンデンサーは前四半期比5.0%増加、インダクターは同2.9%増加した。一方、複合デバイスが同27.3%減少し、その他製品も同4.4%減少したことから、全体としては前四半期比0.4%増とほぼ同水準となった。

コンデンサーはワイヤレスイヤフォンなどの民生機器、タブレット端末などの情報機器、サーバなどの情報インフラ/産業機器向けで増加し、売上高は551億9200万円だった。なお、第1四半期のコンデンサーの稼働率は80%弱だったという。

今四半期大きく売上高が低下した複合デバイスについては、太陽誘電 経営企画本部長 福田智光氏が「需要が停滞している中国スマホ向けの通信用デバイスや、事業の選択と集中を進めている回路モジュールの売り上げが減少した」と説明した。

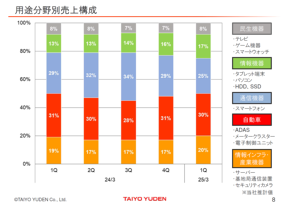

用途分野別の売上構成には大きな変動はなかったが、サーバなどの情報インフラ/産業機器が前四半期比3ポイント増の20%、スマホなどの通信機器は4ポイント減の25%となった。福田氏は情報インフラ/産業機器用途の売り上げ拡大について「AIサーバがけん引している。第2四半期に向けて、さらにAI向けの需要は拡大すると想定している」とした。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

太陽誘電の23年度決算、営業利益が前期比72%減に 販売価格の影響大きく

太陽誘電の23年度決算、営業利益が前期比72%減に 販売価格の影響大きく

太陽誘電の2024年3月期(2023年度)通期決算は、売上高が前期比1%増となる3226億4700万円、営業利益は同71.6%減となる90億7900万円だった。販売価格の影響や在庫調整の長期化が主な減益要因となった。 満充電で1000km走行を実現した自転車向け回生電動アシストシステム

満充電で1000km走行を実現した自転車向け回生電動アシストシステム

太陽誘電は、「人とくるまのテクノロジー展 2024 YOKOHAMA」(2024年5月22日〜24日/パシフィコ横浜)に出展し、丸石サイクルから販売される電動アシスト自転車「Re:BIKE(リバイク)」に使われている回生電動アシストシステム「FEREMO」などを展示した。 電極材料の改良で長寿命化、小型高容量密度の全固体電池

電極材料の改良で長寿命化、小型高容量密度の全固体電池

太陽誘電は「CEATEC 2023」(2023年10月17〜20日/幕張メッセ)に出展し、チップ型の全固体電池を展示した。独自開発の正極材/負極材の改良によって、容量密度は50mAh/cm3超を実現した。 村田製作所、24年Q1は増収増益 AIサーバ需要が旺盛

村田製作所、24年Q1は増収増益 AIサーバ需要が旺盛

村田製作所の2024年度第1四半期(4〜6月)の業績は、売上高は前年同期比14.7%増の4217億円、営業利益は同32.5%増の664億円だった。AIサーバ向けの積層セラミックコンデンサー(MLCC)などの需要が旺盛だという。 ルネサス24年中間「反省の決算」、第3四半期は調整も成長へ投資継続

ルネサス24年中間「反省の決算」、第3四半期は調整も成長へ投資継続

ルネサス エレクトロニクス(以下、ルネサス)は2024年7月25日、2024年12月期第2四半期決算を発表した。