なぜルネサスは工場を停止しなければならないのか ―― 半導体各社のビジネスモデルを整理する:大山聡の業界スコープ(15)(1/3 ページ)

2019年3月7日、ルネサス エレクトロニクスが国内9工場の操業を最大2カ月間停止することを検討している、という報道がなされ、その日同社の株価はストップ安を記録した。これが半導体市況全体の低迷によるものなのか、それともルネサス独自の問題によるものなのか、はっきりしない部分がある。今回は、主な半導体メーカー各社のビジネスモデルを整理しながら、各社がどのような点に注意を払うべきなのか、私見を述べてみたい。

2019年3月7日、ルネサス エレクトロニクス(以下、ルネサス)が国内9工場の操業を最大2カ月間停止することを検討している、という報道がなされ、その日同社の株価はストップ安を記録した。これが半導体市況全体の低迷によるものなのか、それともルネサス独自の問題によるものなのか、はっきりしない部分はあるものの、半導体業界全体がこのニュースに注目している。「明日は、わが身では」という慎重なコメントまで聞こえてくる。今回は、主な半導体メーカー各社のビジネスモデルを整理しながら、各社がどのような点に注意を払うべきなのか、私見を述べてみたい。

製品毎に異なる半導体メーカーのビジネスモデル

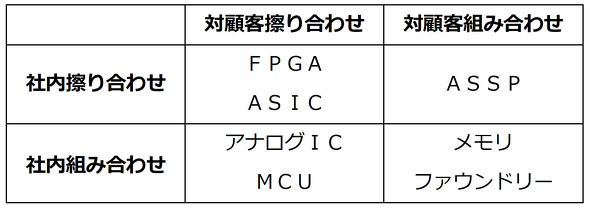

東京大学ものづくり経営研究センターのビジネスモデル分析手法の1つに、「擦(す)り合わせ型」(インテグラル型)と「組み合わせ型」(モジュラー型)の違いを用いて、パターンを4象限に分類する手法がある。具体的には、顧客に対する接し方を「擦り合わせ型」と「組み合わせ型」に分類し、社内の技術を「擦り合わせ型」と「組み合わせ型」に分類するやり方である。

いずれも「擦り合わせ」は付加価値を主張するために必要な作業だが手間がかかり、「組み合わせ」は付加価値を主張しにくいが手間がかからない、という特長がある。

これを半導体製品に当てはめてみると、下図のようになる。

左上の「対顧客擦り合わせ」かつ「社内擦り合わせ」という製品は、顧客に対する個別サポートが重要で販売管理費(SG&A)の負担が大きく、製品としての付加価値も高いので研究開発費(R&D)の負担も大きい、という特長がある。具体的にはFPGA、ASICといった製品がこの象限に該当する。半導体業界では、SG&Aの平均が売り上げの約11%、R&Dの平均が同15%なので、一定の利益を計上するためには、最低でも50%以上の粗利率を確保したい製品とも言えよう。

右上の「対顧客組み合わせ」かつ「社内擦り合わせ」という製品は、顧客に対するサポートが効率的でSG&Aの負担は小さめだが、製品としての付加価値が高いのでR&Dの負担が大きい、という特長がある。ASSPがこの象限を代表する製品だろう。左上の象限よりもSG&Aの負担が小さい分、低めの粗利率でビジネス展開が可能だ。

左下の「対顧客擦り合わせ」かつ「社内組み合わせ」という製品は、顧客に対するサポートが重要でSG&Aの負担は大きめだが、製品としての付加価値が低いのでR&Dの負担が小さい、という特長がある。アナログICやMCU(マイコン)などがこの象限に該当する。左上の象限よりもR&Dの負担が小さい分、低めの粗利率でビジネス展開が可能である。

右下の「対顧客組み合わせ」かつ「社内組み合わせ」という製品は、顧客に対するサポートが効率的でSG&Aの負担は小さめ、製品としての付加価値が低いのでR&Dの負担も小さめ、という特長がある。メモリやファウンドリー(半導体受託製造)などがこの象限に該当する。SG&AもR&Dも負担が小さい分、4つの中では最も低めの粗利率でビジネス展開できる。だが、最も競合しやすい分野であり、体力勝負を強いられることが多い。

ここで、主な半導体メーカー各社の決算数字を見ながら、各社の売上高に占めるSG&A、R&Dの比率をプロットしてみたい。次ページにプロット図を示す。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか

半導体製品別ビジネスモデル分析 東京大学ものづくり経営研究センターの手法を元にGrossberg作成

半導体製品別ビジネスモデル分析 東京大学ものづくり経営研究センターの手法を元にGrossberg作成