2026年半導体市場の3大トピックを深掘り ―― DRAM不足の真相とTSMC、Intelの逆襲:大山聡の業界スコープ(97)(2/2 ページ)

2.TSMC熊本で3nm量産へ計画変更

TSMCが熊本県に建設した第1工場の稼働率が50%前後(?)に低迷しているとされる。そのような中で建設中の熊本第2工場について「計画通り6nm〜40nmプロセス対応の半導体工場として稼働させて良いのか」「こうしたレガシーなプロセスのままでは、第1工場と同様に稼働率が低迷するのではないか」という懸念が関係者の間で広まっていた。一時は「建設現場で何台も稼働していたクレーン車が見られなくなった」「これからどうするのか」などとささやかれていたものだ。2025年末には「4nmを立ち上げるのではないか」「いや、2nmの可能性もあるぞ」など、最先端プロセス導入のウワサが流れ、2026年2月5日にはTSMCから正式に「熊本第2工場で3nmラインを立ち上げる」という発表があった。

「日本には3nmの顧客がいないのに」「高市内閣の選挙目当ての作戦か」などという声も耳にしたが、筆者はそうは思わない。レガシープロセスは需要低迷でラインはガラガラだが、最先端プロセスは需要過多でラインは満杯。それなら第2工場には最先端プロセスを、という判断は必然的だろう。前回記事で「米国よりも建設コストや工場運営コストの安い日本で最先端プロセスを量産することにTSMCは乗り気のようだ」と述べたように、「日本に顧客がいるかどうか」という問題ではない。「作りやすいところで作る」ことが重要視されているように思う。

筆者としては、ウエハー工程だけでなく、CoWoS(Chip on Wafer on Substrate)のような最先端パッケージング工程もぜひ日本で実現してもらいたい、と願っている。実際にTSMCはそのための研究所を茨城県つくば市に構えている。今ではCoWoSの生産能力が「AIプロセッサ生産のボトルネック」といわれるほど重要なポイントになっているのである。本来は日系メーカーがこのような先端技術を駆使して半導体業界で奮闘してもらいたいものだ。ただ残念ながらかつて世界半導体業界でトップを争った日系大手電機メーカー各社にそのような考えは1ミリも存在しない。日本政府の掲げる半導体戦略には関わりたくないのだろう。この件に関しては、ここではこれ以上立ち入らないが……。

3.Intelの復活のカギは「EBIM-T」か?

良しあしはともかく、昨今ではIntelが話題に上る機会そのものが減っていて、世の中は「NVIDIAはどこまで伸びるか」「TSMCにしか作れないのか」「DRAM価格はどこまで上がるのか」といった話題に偏っている。これらは全てAI関連で、AIをけん引するNVIDIA、その製造を担当するTSMC、AIが大量に消費するDRAM、というつながりが存在する。つまり今の半導体業界はAIばかりが話題になっていて、それ以外は二の次、三の次、という扱いなのだろう。

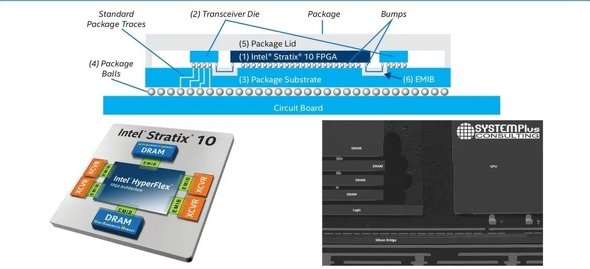

AIの波に乗れていないIntelも例外ではない、ということになるわけだが、Intelの「EMIB-T」という最先端パッケージング技術がにわかに注目を集めている。理由はTSMCのCoWoSがボトルネックになっていることで、これに代わる技術としてIntelのEMIB-Tが注目されているのである。未確認情報だが、Apple、Qualcomm、Broadcom、GoogleなどがEMIB-Tの採用を検討しているらしい。BroadcomやGoogleはデータセンター向けでの採用検討だろうが、AppleやQualcommはスマホでの採用検討、ということになりそうだ。例えばAppleの場合、TSMCで前工程製造を実施して、後工程製造をIntelのEMIB-Tを用いて、iPhoneに搭載する、というシナリオか。

まだ採用が決定したわけでもなく、どうなるかは分からないが、Intelの製造機能がファウンドリーとして活用できれば、それがたとえ後工程であっても復活のキッカケになるのではないだろうか。Intelが製造部門の分社化を宣言したのは2024年9月だが、それから話は全く具体化していないのである。なぜ具体化しないのか、根本的な問題はどこにあるのか。この件についてはグロスバーグ発行の「大山レポート No.6:崖っ縁のIntel 破綻回避のシナリオとそのとばっちり」で詳細に記しているので、ぜひこちらをご覧いただきたい。

ちなみにIntel有形固定資産額は、2025年12月末の時点で1054億ドル。このうち大半が製造部門の資産と思われる。約1000億ドルの工場資産にカネを出して運営しようという会社、それも米国系限定となると、なかなか候補は見当たらない。そのように思っていたが「自前の半導体工場(テラファブ)を持ちたがっているTeslaが買収する可能性はないのか」という問いかけがあった。常識では考えられないことだが、TeslaのCEOは、いろいろな意味で常識的な考え方をしない人物のようにも見える。筆者のような凡人が「あり得ない」などと決めつけない方が良いかもしれない。

以上の3点を選んで深掘りしてみた。いずれも今後の動向に注目してみたい。

筆者プロフィール

大山 聡(おおやま さとる)グロスバーグ合同会社 代表

慶應義塾大学大学院にて管理工学を専攻し、工学修士号を取得。1985年に東京エレクトロン入社。セールスエンジニアを歴任し、1992年にデータクエスト(現ガートナー)に入社、半導体産業分析部でシニア・インダストリ・アナリストを歴任。

1996年にBZW証券(現バークレイズ証券)に入社、証券アナリストとして日立製作所、東芝、三菱電機、NEC、富士通、ニコン、アドバンテスト、東京エレクトロン、ソニー、パナソニック、シャープ、三洋電機などの調査・分析を担当。1997年にABNアムロ証券に入社、2001年にはリーマンブラザーズ証券に入社、やはり証券アナリストとして上述企業の調査・分析を継続。1999年、2000年には産業エレクトロニクス部門の日経アナリストランキング4位にランクされた。2004年に富士通に入社、電子デバイス部門・経営戦略室・主席部長として、半導体部門の分社化などに関与した。

2010年にアイサプライ(現Omdia)に入社、半導体および二次電池の調査・分析を担当した。

2017年に調査およびコンサルティングを主務とするグロスバーグ合同会社を設立、現在に至る。

関連記事

2026年の半導体市場を占う10の注目トピック

2026年の半導体市場を占う10の注目トピック

ことし2026年の半導体市場を占う意味で、筆者が注目すべきトピックを独断と偏見で10件ほどピックアップしてみた。 2026年の半導体市場を占う10の注目トピック

2026年の半導体市場を占う10の注目トピック

ことし2026年の半導体市場を占う意味で、筆者が注目すべきトピックを独断と偏見で10件ほどピックアップしてみた。 2026年の半導体市場を占う10の注目トピック

2026年の半導体市場を占う10の注目トピック

ことし2026年の半導体市場を占う意味で、筆者が注目すべきトピックを独断と偏見で10件ほどピックアップしてみた。 複数のミニダイ(チップレット)を1つのパッケージに収容する

複数のミニダイ(チップレット)を1つのパッケージに収容する

2025年12月に開催された国際学会IEDMにおける、TSMCの講演を解説するシリーズ。今回は、前回に続き、「先進パッケージ技術の進化」を取り上げる。分割した複数のミニダイを同一パッケージに収容する際の、3つの接続手法を解説する。 複数のミニダイ(チップレット)を1つのパッケージに収容する

複数のミニダイ(チップレット)を1つのパッケージに収容する

2025年12月に開催された国際学会IEDMにおける、TSMCの講演を解説するシリーズ。今回は、前回に続き、「先進パッケージ技術の進化」を取り上げる。分割した複数のミニダイを同一パッケージに収容する際の、3つの接続手法を解説する。 複数のミニダイ(チップレット)を1つのパッケージに収容する

複数のミニダイ(チップレット)を1つのパッケージに収容する

2025年12月に開催された国際学会IEDMにおける、TSMCの講演を解説するシリーズ。今回は、前回に続き、「先進パッケージ技術の進化」を取り上げる。分割した複数のミニダイを同一パッケージに収容する際の、3つの接続手法を解説する。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

2月5日、TSMC会長兼CEOであるC.C.Wei氏(=左から2番目)は首相官邸を訪問し、熊本第2工場において3nmプロセスを導入すると表明した 出典:首相官邸HP

2月5日、TSMC会長兼CEOであるC.C.Wei氏(=左から2番目)は首相官邸を訪問し、熊本第2工場において3nmプロセスを導入すると表明した 出典:首相官邸HP