ハイテク系ベンチャーを正当に評価できない? 非効率な日本の新興市場:イノベーションは日本を救うのか(34)(2/3 ページ)

上場したのに資金調達が難しい!?

日本の新興市場において2つ目の課題は、上場しても個人投資家が多いため株の「流動性」が低く、成長のために資金調達をしようにも、なかなかできないという点だ。「流動性」とは、その株が市場にどのくらい出回っているかを示す指標である。株がたくさん出回っていれば流動性が高く、取引しやすいと考えていただければと思う。

例えば、東証マザーズの上場基準は、基本的には1)時価総額が10億円以上、2)流通株式時価総額が5億円以上(ただし10%未満の株主は流動株式と見なされる)、3)流通株式の比率が25%以上、の3つである。これらの上場基準を満たしさえすれば、極端な場合、時価総額が10億円でもルール上は上場できてしまう市場なのだ。

少し専門的になるが、この場合25%の流通株式、つまり2.5億円の流通株式でも上場できる。要するに、流動性が非常に低い状態でも上場できてしまうのだ。

2018年、東証マザーズには63社が上場した。メルカリやSanSan(2019年6月19日に東証マザーズに上場)の上場では外国の機関投資家が入ってきており、これは良い傾向だといえるが、それでも投資家の多くが個人投資家である。このような個人投資家は、どちらかというと“短期的にもうかるか”どうかに関心が高く、企業の長期的な成長を支えるような投資家とは言えない。こういう背景も一因となり、せっかくマザーズに上場しても資金調達しにくくなっているのが現状だ。

もう一つ、日本の新興市場には独特の特徴があるように思う。

米国では、例えばNASDAQに上場すれば、ニューヨーク証券取引所(NYSE)に移動することなど考えずに、そのまま事業成長を目指していくが、日本の場合は、東証のJASDAQやマザーズ、名古屋証券取引所のセントレックス、札幌証券取引所のアンビシャス、福岡証券取引所のQ-Boardといった新興市場は、企業にとって最終目標ではなく、“東証一部上場への登竜門”になっているという感じが否めない。

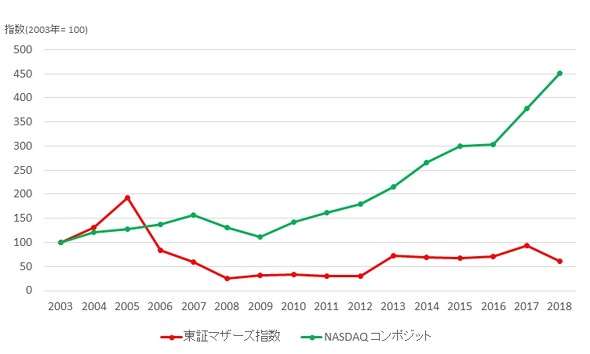

企業も、「東証マザーズに上場しても、投資家の多くは個人投資家であり、この公開市場でまとまった資金を調達するのはかなり難しい」と考えるのだろう。次のステップとして東証2部、そして最終的には東証1部を目指すので、成長企業は1部に昇格していく一方、成長が芳しくない企業はマザーズに取り残されてしまう。その結果、必然的にマザーズが活性化されないという悪循環に陥っている。その証拠に、NASDAQの過去15年間の株価指数を見ると確実に上昇しているが、マザーズの指数は長期間横ばいなのである。これは本来あるべき新興市場の姿ではないし、健全とは程遠い。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- 村田製作所は増収減益、米Resonantのれん438億円減損

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- IDT買収から7年、ルネサスがタイミング事業をSiTimeに売却