大赤字計上の東芝メモリ、台湾Lite-onのSSD事業買収で弱点克服へ:湯之上隆のナノフォーカス(17)(2/3 ページ)

メモリメーカーのDRAMとNANDの営業利益率

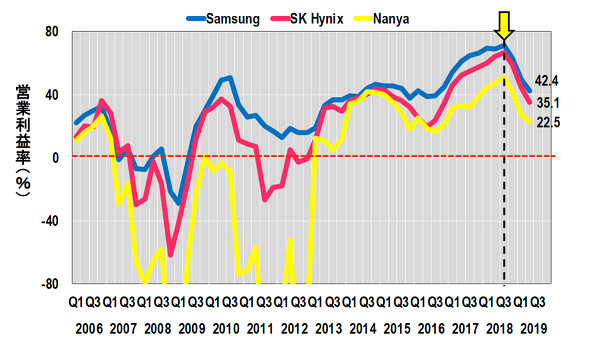

まず、Samsung、SK Hynix、NanyaのDRAM事業の営業利益率の推移を見てみる(図3)。ここで、Micronの財務データでは、DRAMとNANDフラッシュが分離されておらず、DRAMだけの営業利益率が分からないため、図3の中にMicronのグラフがないことをお断りしておく。

メモリ市場の爆発的な成長が始まった2016年以降、メモリメーカー各社のDRAMの営業利益率が急上昇する。2018年第3四半期のピーク時には、Samsung(71.2%)、SK Hynix(66.5%)、Nanya(51.0%)と、かつて見たことがないほどの営業利益率を記録している。

それ以降、営業利益率は低下するが、それでも、2019年第2四半期に、Samsung(42.4%)、SK Hynix(35.1%)、Nanya(22.5%)と、十分すぎる営業利益率を確保している。つまり、メモリ不況であっても、DRAMは、まだまだ十分稼げる水準にあると言いえる。

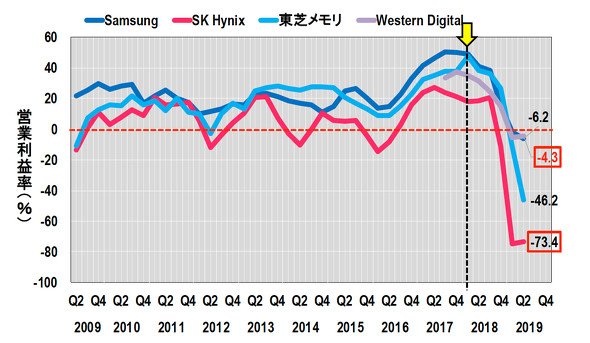

次に、Samsung、SK Hynix、東芝メモリ、WDのNANDフラッシュ事業の営業利益率の推移を見てみる(図4)。やはり、MicronのNANDフラッシュだけのデータはないので、図4にはMicronのグラフはない。

DRAMと違ってNANDフラッシュは、各社の営業利益率がピークとなる時期が異なっている。Samsungの営業利益率は2017年第3四半期に50.3%となった。SK Hynixは、2017年第2四半期に27.1%となった。東芝メモリは2018年第1四半期に47.5%となった。WDは2017年第4四半期に37.2%となった。

このように、営業利益率のピーク時期は異なるが、どのメモリメーカーも2018年後半から営業利益率が下がり始め、2019年第1四半期以降、すべてのメモリメーカーが赤字に転落した。

2019年第2四半期に、赤字の小さい順に、WD−4.3%、Samsung−6.2%、東芝メモリ−46.2%、SK Hynixが−73.4%となっている。この数字から分かるように、東芝メモリとSK Hynixの赤字が酷い状態である。しかし、DRAMを持っているSK Hynixは会社全体で黒字を確保しているが、NANDフラッシュしかない東芝メモリは、かなり危険な状態といえる。

WDと東芝メモリは、四日市工場で設備投資を折半してNANDフラッシュを製造し、そのNANDフラッシュを半分に分割してそれぞれがビジネスを行っているにもかかわらず、WDと東芝メモリの赤字の状況が異なるのはなぜか?

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか