ようやく回復期に入った半導体市場 ―― 問われる次への戦略:大山聡の業界スコープ(22)(1/2 ページ)

2019年9月末に発表されたWSTS(世界半導体市場統計)によれば、2019年8月の世界半導体市場規模は前年同期比15.7%減の354億米ドル。このうちメモリ市場規模は同39.6%減の93億米ドルであった。この低迷ぶりは2019年7月の実績とほぼ同レベルで、数字の上ではまだまだ厳しい状況が続いているわけだ。しかし、筆者としては「ようやく回復期に入ったのではないか」と今後の見通しを予想している。必ずしも皆さんに賛同していただけるわけではないと思うので、今回はいくつかの着眼点について整理してみたい。

2019年9月末に発表されたWSTS(世界半導体市場統計)によれば、2019年8月の世界半導体市場規模は前年同期比15.7%減の354億米ドル。このうちメモリ市場規模は同39.6%減の93億米ドルであった。この低迷ぶりは2019年7月の実績とほぼ同レベルで、数字の上ではまだまだ厳しい状況が続いているわけだ。しかし、筆者としては「ようやく回復期に入ったのではないか」と今後の見通しを予想している。必ずしも皆さんに賛同していただけるわけではないと思うので、今回はいくつかの着眼点について整理してみたい。

ようやく回復期に入ったのではないか

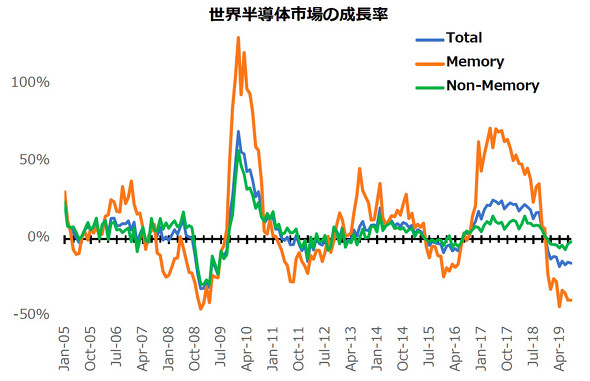

下図は、世界半導体市場規模の成長率をグラフ化したものである。

2019年に入ってからはメモリ市場もそれ以外の市場もマイナス成長に落ち込み、水面下をはいずり回っている。特にメモリ市場は2019年4月に前年同月比43.9%減を記録して以降、同30%以上のマイナス値が続いている有り様である。こんな状況で本当に回復を期待できるのか、と思われる方も多いだろう。そこで、DRAMおよび、NAND型フラッシュメモリの価格動向に着目してみる。

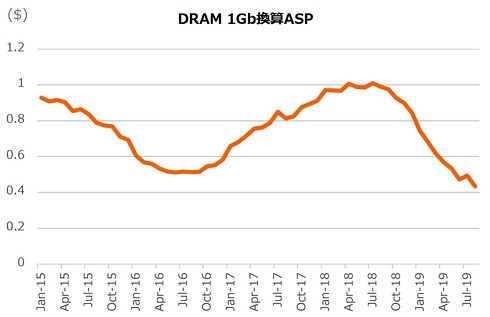

上図は、1Gビット換算のDRAM単価動向である。このグラフを見る限り「下げ止まった」と判断するのは時期尚早のようだが、スポット市場では2019年7月に単価上昇が見られた。これは、日本政府が対韓国輸出の審査厳格化によって、韓国のメモリ生産に影響が出る懸念、特にDRAM生産への懸念がスポット価格に反映したようである。懸念が払拭された後はスポット価格が再び下落したが、これまでのような一方的な下落ではなく、市況のボトム期が近いことを示唆している。Samsung Electronics、SK Hynix、Micron TechnologyのDRAM大手3社はこの価格水準では十分な営業利益を確保できるため、ユーザー側としては「もっと下げろ」と言いたいところだが、供給過剰が解消されれば単価は下げ止まる。DRAMメーカーの高笑いが聞かれることになりそうな気配である。

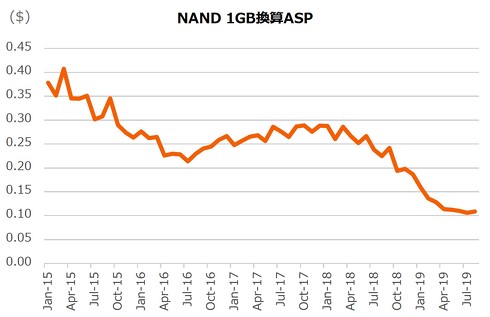

こちらのグラフは1Gバイト換算のNANDフラッシュ単価動向である。2019年4月以降大幅な下落は見られず、8月下旬から大口価格が若干上昇し始めている。NANDフラッシュの主要メーカーはSamsung、キオクシア(旧東芝メモリ)、Western Digital(WD)、SK Hynix、Micron、Intelの6社だが、現在の価格水準では全社が赤字に落ち込んでいる。特にDRAMを持たずにNANDフラッシュに特化しているキオクシア、WDの2社は、このままの市況では会社の死活問題になりかねない。8月下旬の大口価格上昇は「若干」ではあったが、両社にとってまさに「救いの手」だったと言えよう。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- 中国が「半導体製造装置の自給自足」に苦戦している理由(前編)

- 中国が「半導体製造装置の自給自足」に苦戦している理由(後編)

- 3nmチップ搭載の最新スマホ3機種を分解 三者三様の設計思想とは

- 2026年半導体市場の3大トピックを深掘り ―― DRAM不足の真相とTSMC、Intelの逆襲

- 半導体業界 2026年の注目技術

- Infineon、AI電源事業が驚異的成長 「売り上げ3年で10倍に」

- AI需要で好調も 村田製作所社長が語る「MLCC依存」脱却の一手

- ルネサス「R-Car V4H」、トヨタ新型「RAV4」に採用

- 半導体ウエハーの厚みばらつき改善、リンテックが新装置

- ローム、TSMCライセンス受けGaN一貫生産へ 27年目標