「シリコン・サイクル」の正体:福田昭のストレージ通信(131) 半導体メモリの勢力図(2)(1/2 ページ)

今回は、「シリコン・サイクル」について解説する。シリコン・サイクルの4つの状態と、シリコン・サイクルが備える特性を紹介する。

供給不足と供給過剰を繰り返す半導体メモリ

フラッシュメモリとその応用製品に関する世界最大のイベントが、「フラッシュメモリサミット(FMS:Flash Memory Summit)」だ。毎年8月に、米国カリフォルニア州サンタクララで開催される。FMSは講演会と展示会で構成されており、来場者は製品や技術、産業などのさまざまな情報を得られる。最近のFMS(2018年8月に開催)で公表された情報の1つに、半導体市場調査会社Objective AnalysisでアナリストをつとめるJim Handy氏が「Flash Market Update、2018」のタイトルで述べた半導体メモリ市場に関する分析がある。その内容が興味深かったので、その概要を前回から、シリーズでご紹介している。

なお講演の内容だけでは説明が不十分なところがあるので、本シリーズでは読者の理解を助けるために、講演の内容を適宜、補足している。あらかじめご了承されたい。

前回は、DRAMとNANDフラッシュメモリの大手ベンダーによる市場シェアと、DRAM事業とNANDフラッシュ事業の違いについてご紹介した。今回は、「シリコン・サイクル」、あるいは「半導体メモリ・サイクル」「メモリ・サイクル」などと呼ばれる、半導体メモリ(主にDRAM)の需給バランスが周期的に変動するサイクルを解説する。

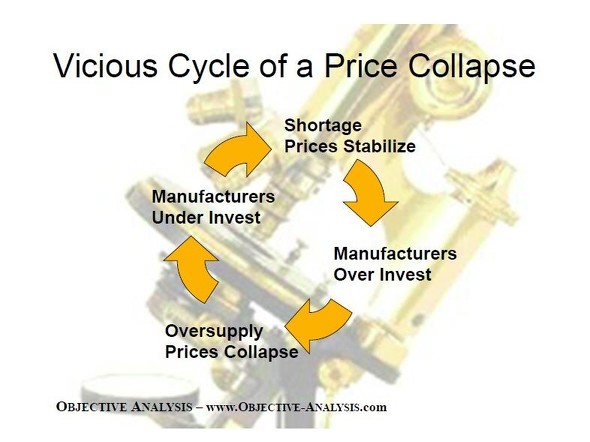

Handy氏は講演で、「シリコン・サイクル」を4つの状態による繰り返しとして説明した。どこから始めても良いのだが、取りあえず、需給バランスが需要側に偏った状態から始めよう。いわゆる品不足になった状態であり、半導体メモリの価格は安定する。あるいは、値上がりする。

すると半導体メモリ・ベンダーは、利益を拡大する、あるいは品不足によるユーザーの不満を緩和するために、増産を決める。これが次の状態(2番目の状態)である。

ここで問題となるのが、増産の規模が適切な分量に収まらず、多くの場合は設備投資による増産の規模が需要を超えてしまうことだ。すると半導体メモリの需給バランスは、品不足から一気に供給過剰へと転じる。供給が過剰になると値下がりが始まり、すぐに値下げ競争となり、価格は暴落する。これが3番目の状態である。

供給過剰と価格崩壊を見た半導体メモリ・ベンダーは、設備投資の計画を凍結したり、生産品目を変更したりする。つまり減産である。これが4番目の状態である。

この減産の規模も、大抵は適切な規模とはならない。複数の半導体メモリ・ベンダーが競って減産に走るため、行き過ぎてしまう。そして品不足となり、値下がりが止まる。あるいは値上がりが始まる。これで最初の状態に戻る。

「シリコン・サイクル」あるいは「半導体メモリ・サイクル」における4つの状態。仮に右上を始まりとする。品不足により、価格が安定する。すると半導体メモリの増産が始まる。これが右下の状態である。そして供給過剰となり、価格が暴落する。これが左下の状態である。すると半導体メモリの減産が始まる。これが左上の状態である。減産によって品不足となり、最初(右上)の状態に戻る。出典:Objective Analysis(クリックで拡大)

「シリコン・サイクル」あるいは「半導体メモリ・サイクル」における4つの状態。仮に右上を始まりとする。品不足により、価格が安定する。すると半導体メモリの増産が始まる。これが右下の状態である。そして供給過剰となり、価格が暴落する。これが左下の状態である。すると半導体メモリの減産が始まる。これが左上の状態である。減産によって品不足となり、最初(右上)の状態に戻る。出典:Objective Analysis(クリックで拡大)上記は主に供給側の事情から、シリコン・サイクルを説明したものだ。需要側の事情も、シリコン・サイクルの説明に使われることがある。例えばスポーツの祭典であるオリンピックの開催年は家電製品が売れるので4年ごとに半導体メモリの需要が拡大する、といった説明である。ただし実際に過去を振り返ると、4年周期というのは成立していないことが多い。周期はあるが、その長さは一定していない。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ロームとデンソー、東芝、三菱電機……国内パワー半導体再編の行方

- ローム、デンソーによる買収提案は「事実」

- 村田製作所に不正アクセス 社内外情報が流出の可能性

- 25年Q4の半導体企業ランキング、キオクシアが13位に上昇

- AIの競争軸は半導体から電力へ――日本の戦略の「死角」に

- IntelとSambaNova、提携の行く末――「最もあり得るシナリオ」は?

- ニデック、至るところに会計不正「最も責めを負うべきは永守氏」

- 法的責任も調査、ニデック不正会計の衝撃 減損2500億円の恐れ

- 目指すは500nm RDL 太陽HDがimecと挑む次世代パッケージング材料

- 「NVIDIAとGroqの取引」がAI新興にもたらした2つの効果