ルネサス、24年1Qは予想比上振れ 車載マイコンのシェア低下も「悲観しない」:前年同期比では減収減益(2/3 ページ)

» 2024年04月26日 11時30分 公開

[浅井涼,EE Times Japan]

稼働率低下も底を打つ

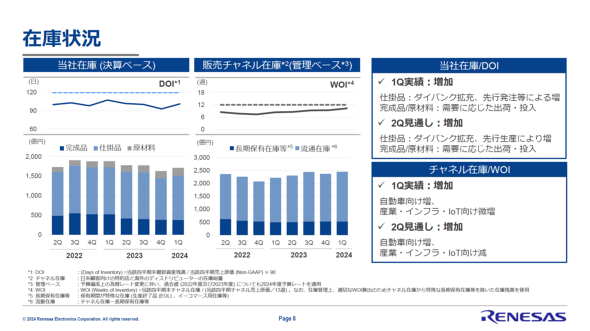

第1四半期の在庫は、自社在庫/販売チャネル在庫ともに増加した。自社在庫の増加は、40nmプロセスのマイコン製品について、前工程の加工を終えたウエハーを備蓄する「ダイバンク」を拡充したほか、ファウンドリーへ先行発注を行ったことによるものだ。第2四半期もダイバンクの拡充と先行生産による在庫増を見込む。販売チャネル在庫は主に自動車向けで増加したほか、産業/インフラ/IoT向けでも微増した。第2四半期以降は、自動車向けは引き続き在庫を拡充する一方、それ以外の分野では在庫減を見込む。

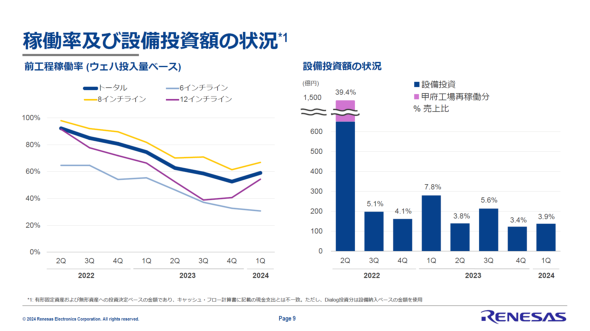

生産ライン稼働率は、想定よりも高い60%程度だった。稼働率の低下は2023年第4四半期で底を打った形だ。40nmプロセスのマイコンのダイバンク拡充を行っていることが背景で、特に12インチラインの稼働率が大きく上昇した。第2四半期はダイバンク拡充に加え、第3四半期の夏季休暇期間に稼働停止する分の先行生産を行うため、さらに稼働率が上昇する見込みだ。

第1四半期の設備投資額は、売上高比3.9%だった。第2四半期は研究開発(R&D)への投資を中心に投資額の比率を拡大する予定だという。

第2四半期も減収減益見込み

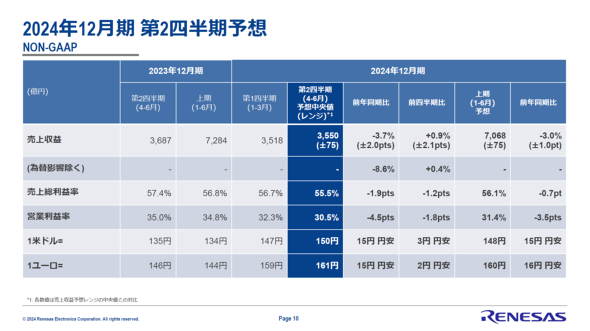

第2四半期の業績(Non-GAAPベース)については、売上高/営業利益率ともに前年同期比で減少すると見る。売上高は前年同期比3.7%減の3550億円と予想し、事業別では自動車向けで拡大、産業/インフラ/IoT向けで縮小を見込む。営業利益率は同4.5ポイント減の30.5%と見込む。製品ミックスの悪化と製造費用の増加が予想されるためだ。

Copyright © ITmedia, Inc. All Rights Reserved.

Special ContentsPR

特別協賛PR

スポンサーからのお知らせPR

Special ContentsPR

Pickup ContentsPR

記事ランキング

Special SitePR

あなたにおすすめの記事PR