リーマン・ショック級のメモリ不況の到来 〜その陰にIntelの不調アリ:湯之上隆のナノフォーカス(56)(2/5 ページ)

本稿のテーマはリーマン・ショック級のメモリ不況

……とRapidusには言いたいこと(例えば何用に2nmをつくるのかとか)が山のようにあるが、本稿のテーマはRapidusではない。そんな夢物語ではなく、目の前に差し迫っている(あるいはもう既に片足を突っ込んでいる)半導体不況を取り上げることである。

実は筆者は、今回の半導体の落ち込みについて、「不況、不況と大騒ぎしているけれど、どうせ大したことはないだろうし、すぐに回復するに違いない」と軽く考えていた。ところが、2022年11月初旬に届いた世界半導体市場統計(WSTS)のデータ分析を行って、青ざめてしまった。もしかしたら、今回の不況はリーマン・ショック級か、それを超えるほどひどくなる可能性がある。本稿では、その詳細を論じたい。

世界半導体の出荷額と出荷個数

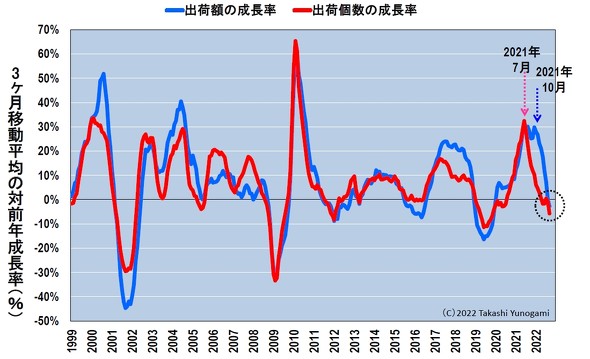

図2に、世界半導体の四半期毎の出荷額と出荷個数を示す。本コラムのナノフォーカス(54)「コロナ特需の終焉 〜その兆候は2021年7月に現れていた」で報じた通り、2021年後半に、出荷額と出荷個数はピークアウトしている。

2015年以降を拡大してみると、出荷個数は2021年第3四半期(Q3)に、出荷額は同年Q4に、それぞれ、ピークアウトしていることが分かる(図3)。しかし、その後の落ち込み方は、それほどひどくはないように見える。

図4に示した、3カ月移動平均の対前年成長率を見ても、確かに出荷個数は2022年9月にマイナス5.8%、出荷額はマイナス2.8%と前年割れしたが、リーマン・ショックの時のようにマイナス30%を超える落ち込みにはなっていない。

なんだ、大したことないじゃないか。この時点では、そう思っていた。

種類別半導体の四半期ごとの出荷額

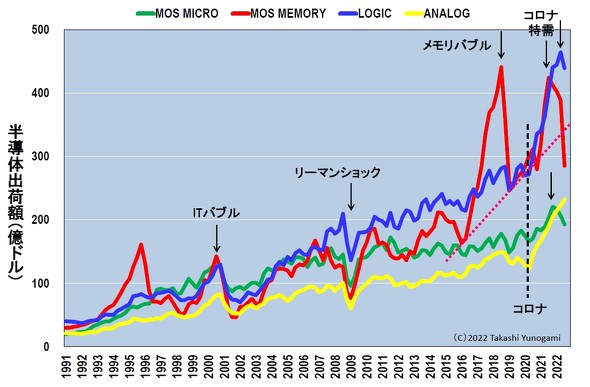

ところが、種類別半導体の四半期ごとの出荷額のグラフを書いてみて、「うわあ」と叫んでしまった(図5)。DRAMとNANDが含まれるMos Memoryが急激に落ち込んでいる! Mos Memoryに限って言えば、その落ち込みは、リーマン・ショックの時よりひどい。また、メモリバブルが崩壊したときの落ち込みよりもひどいかもしれない。そう考える根拠を次に示す。

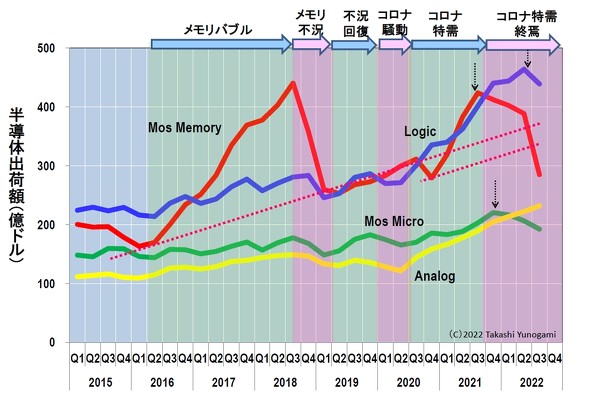

2015年以降を拡大してみると、「スーパーサイクル」とも言われたメモリバブルは2016年Q2から始まったが、2018年Q3にピークアウトした後、2019年Q1で底を打った(図6)。しかし、底となった2019年Q1のMos Memoryの出荷額は、2016年Q2レベルまでは低下していない。赤の波線で示したように、Mos Memoryには一定の成長性があり、その成長性の延長線上に落ちただけだ。

ところが、今回のコロナ特需の崩壊のケースは、そうはなっていない。コロナ特需では、2020年Q4から成長が始まり、2021年Q3にピークアウトし、2022年Q2からQ3にかけて急降下した。その2022年Q3の出荷額は、コロナ特需が始まった2020年Q4とほぼ同じレベルまで落ち込んだ。メモリバブル崩壊の時のように、ある成長性の延長線上にはなく、それ以下まで落ち込んだわけである。そして、2022年Q4以降、もっと下がる可能性が高い。

Mos Memory以外に目を向けると、Mos Microは2021年Q4に、Logicは2022年Q2に、それぞれ、ピークアウトしている。結局、2022年Q3において、成長しているのはAnalogだけになってしまった。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- TIがSilicon Labsを75億ドルで買収する理由

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか