NECとパナの実例で読み解く、コーポレートベンチャリングの難しさ:イノベーションは日本を救うのか(25)(1/4 ページ)

最近は日本でもオープンイノベーションやCVCの議論が盛んだが、実は1990年代にも、米国で新規事業のタネを探すべく、コーポレートベンチャリングを行う日本企業が増加した時期がある。ただ、やはり簡単ではない。今回はNECとパナソニックの実例から、その難しさを読み解いていこう。

⇒「イノベーションは日本を救うのか 〜シリコンバレー最前線に見るヒント〜」バックナンバー

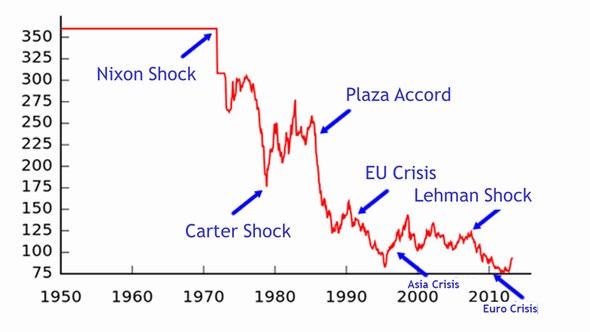

1980年代の後半、成熟産業と呼ばれる鉄鋼や化学などの分野の日本企業がさらなる成長を目指し、多角化を始めた。一方、当時は円高とバブル景気が進行し、日本から見ると米国のものが何でも安く見える時代だった。世界的にも名高いゴルフコースであるペブルビーチリゾートやニューヨークのロックフェラービルディングが日本企業に買収されたのもその頃であった。ITやエレクトロニクスの企業もそのような波に乗り、さらなる成長のために日本の事業会社が、およそ初めて、戦略的な意図を持って新規事業のタネになるような情報にアクセスすることを目的としてベンチャーキャピタルへの投資を始めるようになったのである。

複数の日本企業の投資先となったベンチャーキャピタルの1つが、ボストンのAdvent Internationalである。米国でも老舗の1つであるTA Associatesというファンドの創業者であるPeter Brooke氏が1984年に設立したベンチャーキャピタルだ。日本においては、1984年から国内のベンチャー企業に対するアドバイザリー業務を開始し、2002年には日本に支店を設立している。

Advent Internationalは、事業会社が投資するためのベンチャーキャピタルプログラムを設け、日本をはじめ多くの国の企業がそのプログラムに参加した。日本の企業では、当時の新日鉄が約1500万米ドル、富士通が約1000万米ドルなどを投資している。ちなみに、こうした投資が、これらの日本企業の戦略目標をどの程度達成できたのかは、筆者は知らない。

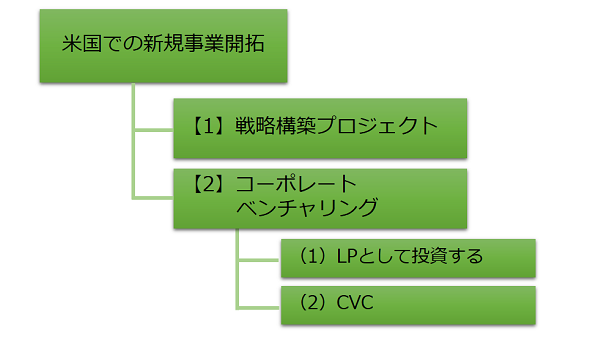

この連載の前回「新規事業開拓のヒント? ベンチャーキャピタルが握る“水面下の情報”を活用するには」で紹介したように、米国で新規事業開拓を行うには、1)戦略構築プロジェクト、2)コーポレートベンチャリングという2つの方法がある。このうち、2)のコーポレートベンチャリングには、リミテッドパートナー(LP)としてベンチャーキャピタルに投資する方法と、ベンチャーキャピタルのようなフレームワークを自社で作るコーポレートベンチャーキャピタル(CVC)という、2種類がある。

今回は、NECとパナソニックに焦点を当て、両社の明確なシリコンバレー戦略の違いを解説したい。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか