“半導体狂騒曲”、これはバブルなのか? 投資合戦が行き着く先は?:湯之上隆のナノフォーカス(38)(3/5 ページ)

過去のメモリバブルとの違いとは?

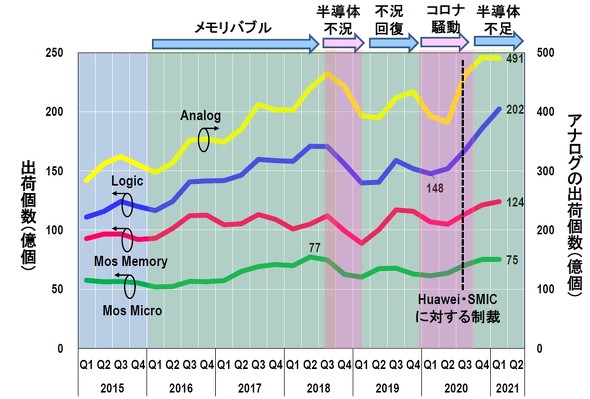

次に、各種半導体の四半期毎の出荷個数の推移を見てみよう(図5)。2016年から2018年Q3にかけて、アナログ、ロジック、Mos Microの出荷個数が増えていくが、Mos Memoryだけはほぼ横ばいである。メモリバブルと言っているにもかかわらず、メモリの出荷個数が増えていないのである。

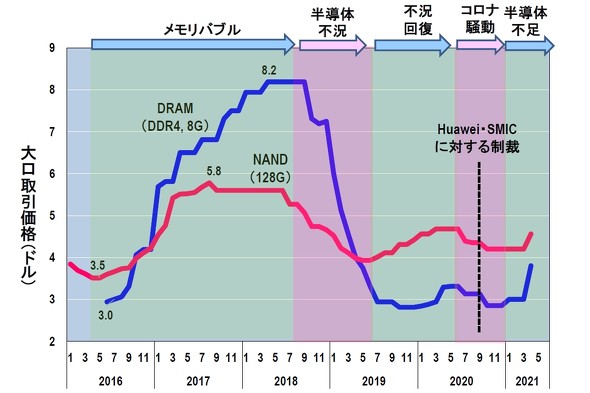

ではなぜ、図3や図4に示したように、Mos Memoryの出荷額が突出して急増したのか。それはメモリ価格の高騰に原因がある(図6)。大口取引価格において、DDR4の8GビットDRAMは3米ドルから8.2米ドルに、128GビットのNANDは3米ドルから5.8米ドルに、それぞれ高騰した。これが、2018年Q3の途轍もないピークを生んだメモリバブルの正体である。

一方、2021年に入ってから半導体供給不足が深刻化しても、メモリバブルの時ほどの価格高騰は起きていない。ただし、拙著記事「高騰するDRAM価格と横ばいのNAND価格」で報じたように、レガシーなDRAMのスポット価格が高騰する現象が生じている。これは、各種電機製品の需要が増大したためと推測している。

再度図5に戻ろう。2018年Q3にメモリバブルが崩壊し、各種半導体の出荷個数は減少した。これらはおおむね2019年Q1に底を打ち、回復に転じる。そして、2020年に入ってコロナ騒動が起き、全ての半導体の出荷個数が減少する。しかし、同年Q2以降、再び増大に転じ、2021年Q1には、アナログが491億個、ロジックが202億個、Mos Memoryが124億個と、四半期では過去最高を記録する。また、Mos Microも2018年Q2の77億個にはわずかに及ばないが、75億個を出荷する。

以上から、現在起きている半導体供給不足は、過去のメモリバブルとは、本質的に異なる現象であると言える。簡単に言えば、過去のメモリバブルはメモリ価格の高騰が原因であるのに対して、現在は各種半導体の出荷個数が全て増大しており、本当に「作っても作っても足りない」事態になっているということだ。

ロジックの出荷個数動向

筆者は図5の中で、特に、2020年Q1の148億個から2021年のQ1の202億個に急増したロジックの出荷個数に注目した。このロジックについて、各種の特定用途向けASIC(Application Specific Integrated Circuit)の出荷個数をグラフにしてみた(図7)。

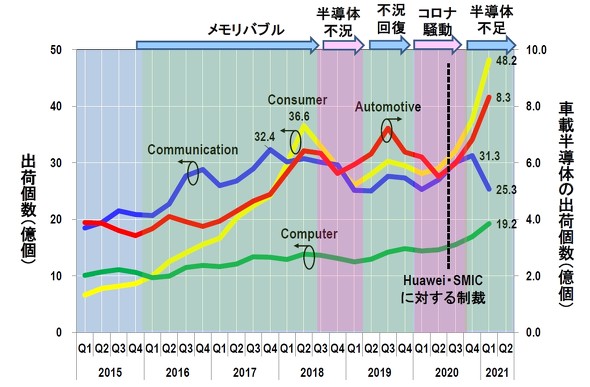

ゲーム機用や各種電機製品用が含まれるConsumer、スマートフォンのアプリケーションプロセッサ(AP)や通信半導体が含まれるCommunication、人工知能(AI)に使われるGPUなどを含むComputer、自動車用のAutomotiveの4種類の挙動は、似ている点もあるが統一して説明することが難しい。

非常に特徴的なのは、2020年に入ってConsumerが急拡大し、2021年Q1に48.2億個と過去最高を記録したことだ。これこそ、巣ごもり需要を反映した現象であろう。

また、2020年Q2に急減したAutomotive用もV字回復し、コロナで落ち込む前の水準を大きく上回り、2021年Q1に、過去最高の8.3億個となった。加えて、Computerも過去最高の19.2億個を記録した。

一方、Communicationだけは、コロナ禍にあっても落ち込むことなく、2020年Q1からQ4にかけて増大している。この背景には、米国から制裁を科せられたHuaweiの駆込み需要およびHuaweiの穴を奪うためのスマートフォンメーカーの増産競争があったものと思われる。しかし、その後、2021年Q1にガクンと減少している。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング