ミネベアミツミは売り上げ過去最高も減益、通期予想を下方修正:営業利益「1200億円の実力値」来期の期待語る(3/3 ページ)

通期見通しは売り上げ、利益ともに下方修正

同社は今回、データセンター向けなどの回復遅れを主要因として、2023年度通期の業績見通しを下方修正したことを発表した。売上高は前回予想(2023年8月)から500億円減の1兆4000億円、営業利益は同180億円減の770億円、純利益は同120億円減の580億円とした。セグメント別では、SEが光デバイス、アナログ半導体などの減速から、PTおよびMLSはデータセンター向けなどの市場減速からそれぞれ下方修正した。

これによって前年度比では売上高が8.3%増となる一方で、営業利益は同23.9%減、純利益は24.5%減の減益予想となった。ミネベアミツミ会長の貝沼由久氏は、営業利益の下方修正について、為替の状況も踏まえ「かなり保守的に設定した」と説明している。

なお、営業利益については、前年度は旧東京本部売却益などの特殊要因を含んでいた。この特殊要因を除いた事業ベースの営業利益(870億円)と比較した場合、営業利益の減益幅は約11%となる。

同社は、通期業績の見通しとして、PTではデータセンターの回復遅れが続くものの「さらなる生産性改善に注力する」ほか、MLSでは非車載モーターで苦戦しているが、車載向けが回復途上であるとした。SEでは光デバイスが第2四半期以降は堅調に推移するほか、半導体についても「まだ戻っているとは言い難い状態」としつつも緩やかな回復を見込んでいる。また、ASでは、自動車市場の回復や構造改革の成果などによって通期の営業利益が100億円超となると予想している。

営業利益「1200億円の実力値」と説明

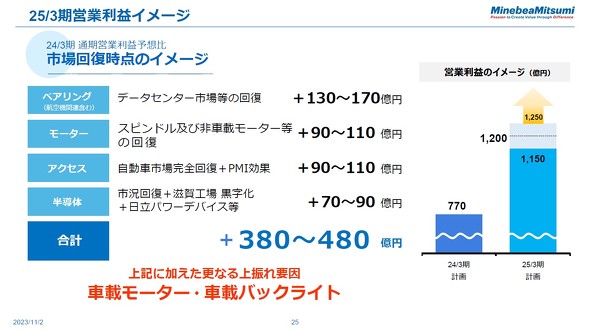

ミネベアミツミは今回、2025年3月期(2024年度)に各製品分野で市場が回復した場合の営業利益イメージも公開(下図)した。貝沼氏は「たらればの話だが、掛け値なく、このくらいは出て当たり前だという数字だ」などと説明していた。

具体的にはベアリングはデータセンター市場などの回復で前年度比130〜170億円増、モーターはスピンドルおよび非車載モーターなどの回復で90〜110億円増、アクセスソリューションは自動車市場の完全回復とPMI(Post Merger Integration)効果で90〜110億円増となるイメージだという。

さらに半導体では、市場回復に加え、滋賀工場の黒字化および日立パワーデバイス買収の効果から70〜90億円増になるとしている。

これに加え、車載モーターおよび車載バックライトの動向によってさらなる上振れの可能性もあるという。貝沼氏は「1200億円くらいの実力値があるといっていいだろう。今まさに、竹の節目のところに当たっているが、世の中が変わってくれば(景気が戻れば)すっと伸びていく、そういう土台がここにできたのだろうと考えている」と語った。

関連記事

「ニッチ分野に注力」ミネベアミツミ、日立のパワー半導体事業を買収へ

「ニッチ分野に注力」ミネベアミツミ、日立のパワー半導体事業を買収へ

ミネベアミツミは2023年11月2日、日立製作所のパワー半導体事業を買収すると発表した。統合によって、早期に売上高2000億円達成を目指すとしている。 ミネベアミツミが大幅減益、データセンター需要停滞で

ミネベアミツミが大幅減益、データセンター需要停滞で

ミネベアミツミは、2024年3月期(2023年度)第1四半期(4〜6月)の決算を発表した。売上高は前年同期比16.5%増の2923億7000万円で、第1四半期としては過去最高となった。営業利益は同57.4%減の60億7900万円だった。通期業績予想は据え置く。 過去最高売り上げを更新も、電子機器事業で苦戦

過去最高売り上げを更新も、電子機器事業で苦戦

ミネベアミツミは2023年2月3日、2023年3月期第3四半期(2022年10〜12月)の決算を発表した。売上高は前年同期比22.0%増の3714億2400万円で、過去最高となった。 アナログ半導体需要「非常に大きい」、好決算のミネベアミツミ

アナログ半導体需要「非常に大きい」、好決算のミネベアミツミ

ミネベアミツミは2022年11月2日、2023年3月期(2022年度)第2四半期(7〜9月)の決算説明会を行った。売上高は前年同期比17.0%増の3300億2100万円で過去最高となった。営業利益も同5.6%増の263億9400万円で、第2四半期としては過去最高だった。円安の好影響があったほか主力のボールベアリングや半導体デバイスなどが堅調に推移、2022年8月時点の予想を上回って着地した。 ミネベアミツミ、M&Aで「8本槍戦略」を加速

ミネベアミツミ、M&Aで「8本槍戦略」を加速

ミネベアミツミは2022年8月5日、2023年3月期第1四半期の決算説明会を行った。売上高は前年同期比で1.1%増となる2510億4000万円で、第1四半期としては過去最高となった。営業利益は、前年同期比で27.4%減となる142億5500万円。上海のロックダウンの影響はあったものの、期初予想を上回ったとした。 ミネベアミツミ、デジタル温湿度センサーを発売

ミネベアミツミ、デジタル温湿度センサーを発売

ミネベアミツミは、高温高湿下でも特性変動が極めて小さい半導体デジタル温湿度センサー「MW3827」を発売した。独自の半導体デバイス構造により、経年劣化を抑え高い信頼性を実現している。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか