投資初心者が見つけた“黄金の組み合わせ”:「お金に愛されないエンジニア」のための新行動論(5)(3/7 ページ)

株価は予想できない、という潔い諦めが出発点

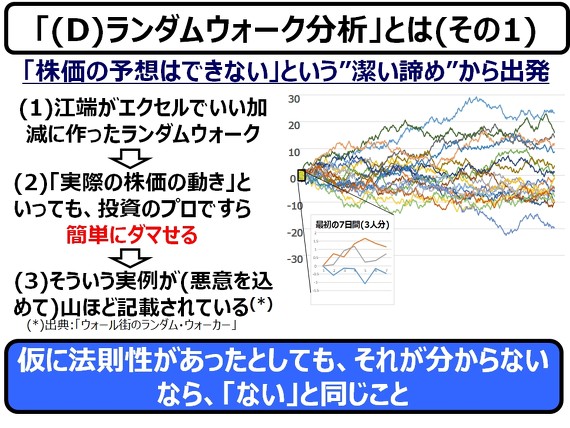

さて、ここから、今回のコラムの本命、(D)ランダムウォーク分析の話に入ります。

前回のコラムの復習ですが「ランダムウォーク」とは、要するに、泥酔して意識のない酔っ払いの、規則性のない歩き方のことです。

ここから「株価の変動に、法則性を期待してもムダ」という割り切りが、ランダムウォーク分析の根底にあります。

『ウォール街のランダム・ウォーカー』には、コインの裏と表をグラフにしただけのものを見て、『これは、○○のパターンにマッチしているね!(テクニカル分析による)』てなことを熱く語った人に、その後、その真相(単なるコイントスの結果)を語って気まずくなったという話が記載されています。

ちなみに、上記のグラフの一つに某総合電機メーカーの株価を紛れこませています。それを発見できた人は、江端にご連絡ください。

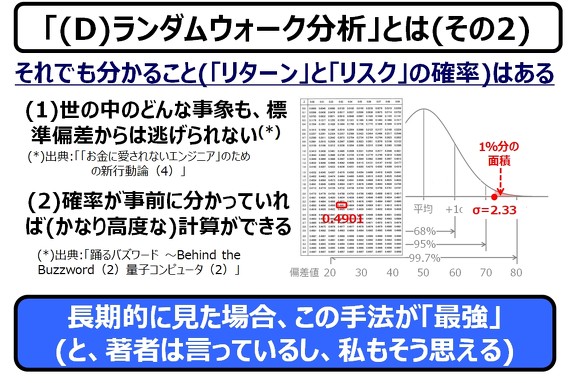

「株価の変動に、法則性を期待してもムダ」といいつつ、ランダムウォークであっても、分かることはあるのです。

つまり、酔っ払いのランダムウォークであっても、今から、1分後に、現在地から200メートル先に移動していることは『絶対にない』と言えます(秒速3.3メートル、時速12kmの歩行)。しかし、60メートル先なら、相当に低い可能性ですが、『ない』とは言えません(時速3.6kmのしらふの歩行になりますが)。

要するに、これが、標準偏差の考え方です。標準偏差と平均値を使えば、リスクとリターンが、算出できます。『ウォール街のランダム・ウォーカー』の著者は、それらをうまく使って運用している「インデックス投資が、最強である」と断言しています(この話は、後半に続きます)。

投資心理と金融工学

さて、ここまでは、4つの投資分析の手法についてお話しましたが、ここからは、私が、つまみ食い的に(×体系的に)調べてみた2つの投資理論、行動ファイナンス理論と、現代ポートフォリオ理論について説明してみたいと思います。

先程の4つの分析と、この2つの理論の何が違うかというと、分析は「やり方(メソッド)」、理論は「考え方(セオリー)」くらいだと思ってください。

「行動ファイナンス」の考え方を使って「テクニカル分析」をしてもいいし、「現代ポートフォリオ理論」を使って、「ファンダメンタルズ分析」をしてもいい、という感じで把握しておいていただければ十分です ―― と言うか、私もキレイには分けて考えることはできていません。

さて、行動ファイナンス理論と現代ポートフォリオ理論の違いは、それぞれ、投資心理(心理学)と金融工学(数学)の違い、と説明できます。

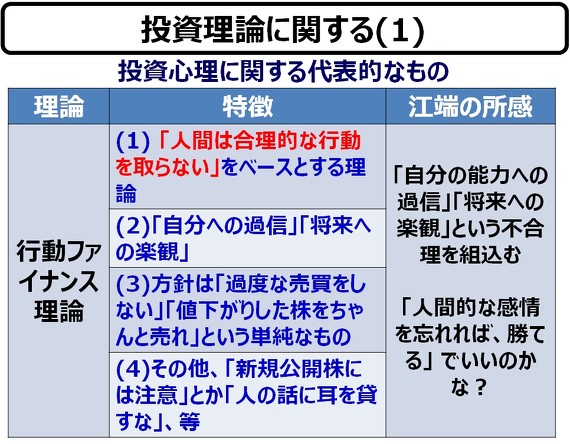

まずは「行動ファイナンス理論」について、ざっくりと説明します ―― なぜ「ざっくり」なのかというと、「行動ファイナンス理論」を定式化した文献を、(私は)見つけられなかったからです。

人間は合理的な行動を取らない ―― 行動ファイナンス理論は、この一言に尽きます。これは前述の「アノマリー分析」とも関係があります。

なにしろ、投資家という人間は、

- 値下がりしている株を買おうとはしないし、それどころか、逆に売ろうとするし、

- 逆に、値上がりしている株に殺到するし、

など、古典経済学から言えば、人間は非合理で愚か者の役割を演じているだけです。その癖、『自分だけは、市場を出し抜いてやる』と真面目に信じているのですから、投資家というのは、本当に救いがたい人間です。

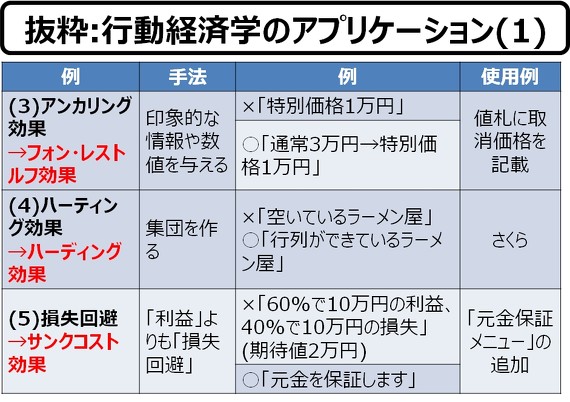

この投資心理を調べているうちに、以前調べた「行動経済学」と似通っていることに気が付きました。案外、「行動経済学」というのは、市場の金融商品に対する、投資家の非合理なアクション(わけの分からん投資モチベーション)を理解するために、生まれてきたのかもしれません(裏は取っていません)。

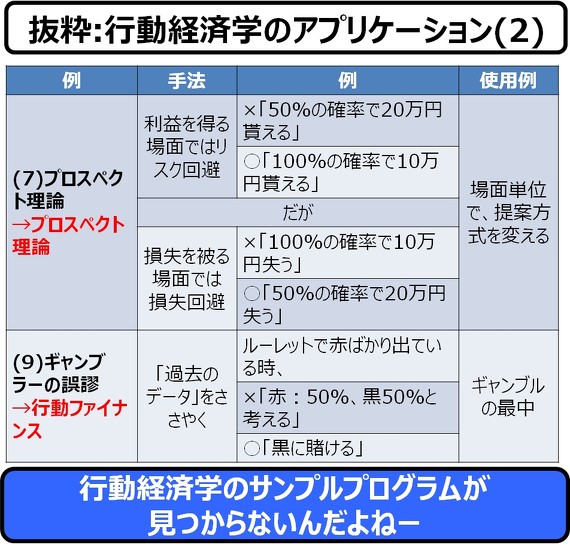

行動経済学のアプリケーションについては、「未来を占う人工知能 〜人類が生み出した至宝の測定ツール」に記載していますので、ここでは、一部のみを抜粋・紹介します。

プロの投資家の投資行動が、行動経済学のアプリケーションに含まれるのであれば、プロの投資家も私たち素人も、その知性や判断力においては大して変わりはない、と言えるかもしれません。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか