93%減益のソシオネクスト、車載の新規量産で2Qから売上高増へ:北米DC向け3nm品も「開発は終盤」(2/2 ページ)

2025年度第1四半期業績の詳細

2025年度第1四半期業績を詳しく見ると、製品売り上げは、為替影響(−16億円)があったほか、2024年度後半からの顧客在庫調整の影響や、データセンター/ネットワーク分野での中国通信機器関係や産業機器分野を中心にとした減収があり、前年同期比164億円減で着地した。地域別では中国需要の減少によって、中国向けを中心に減収となっている。

設計開発段階に顧客から対価として受け取る売り上げである「NRE売り上げ(Non-Recurring Engineering)」も、為替影響(−5億円)があったほか、前年同期に集中した北米の車載向けの反動などから、全体では前年同期比19億円減となった。ただ、データセンター/ネットワーク分野を見ると、前年度の新規獲得商談によって増収となったという。

営業利益は製品売り上げ減少に伴う製品粗利益の減少(−72億円)やNRE売り上げの減少(−13億円)および円高による為替影響(−6億円)によって、前年同期比88億円減となった。

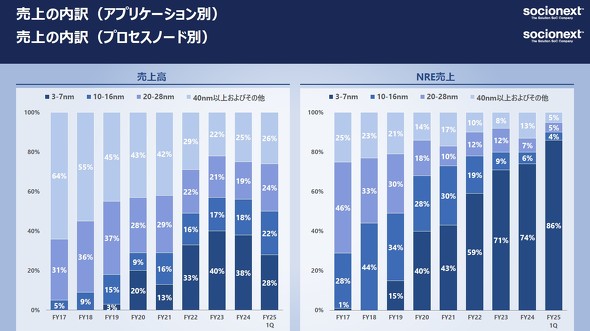

NRE売り上げは5nm以下が全体の過半

2025年度第1四半期売り上げの内訳をアプリケーション別にみると、中国の通信関係の製品売り上げ減少に伴い、データセンター/ネットワーク分野の比率が低下している。一方でNRE売り上げは、データセンター/ネットワーク分野が新規商談獲得拡大によって比率が高まっている。地域別では、製品売り上げは中国向けの比率が引き続き減少し19%にまで下がった。NRE売り上げは、前年度に獲得したデータセンター/ネットワーク分野での新規商談獲得もあり、米国向けが高水準を維持している。

プロセス別では、売り上げ/NRE売り上げともに先端テクノロジー向けの比率が高い水準を維持。NRE売り上げは3〜7nmプロセスが86%となっている。また、5nm以下が全体の過半を占めているという。

関連記事

25年度後半から「第二の成長」へ、ソシオネクストの成長戦略

25年度後半から「第二の成長」へ、ソシオネクストの成長戦略

ソシオネクストの会長兼社長の肥塚雅博氏は、2025年4月28日に開催した決算説明会において、今後の成長戦略を語った。 ソシオネクストは減収減益、減収の8割超が中国向け

ソシオネクストは減収減益、減収の8割超が中国向け

ソシオネクストの2024年度通期(2024年4月〜2025年3月)業績は、売上高が前年度比14.8%減の1885億円、営業利益が同29.6%減の250億円、純利益が同25.0%減の196億円で、減収減益となった。中国の通信機器関連を中心に、中国向けの減少が響いた。 「中国大口顧客の在庫調整、読み切れず」ソシオネクストが通期予想を下方修正

「中国大口顧客の在庫調整、読み切れず」ソシオネクストが通期予想を下方修正

ソシオネクストは2024年通期業績予想を下方修正した。売上高は前回予想(2024年10月)比100億円減の1900億円、営業利益は同30億円減の240億円、純利益は同15億円減の180億円を見込む。 ソシオネクストがメディカル関連事業をエイブリックに譲渡

ソシオネクストがメディカル関連事業をエイブリックに譲渡

ソシオネクストが、メディカル関連事業資産をミネベアミツミの子会社エイブリックに譲渡する。同事業では、主に超音波診断装置およびLSIを展開している。 チップレット戦略 Armはどう攻めるのか

チップレット戦略 Armはどう攻めるのか

注目が高まるチップレットにおいて、Armはどのような戦略を持っているのか。Armのパートナーシップを振り返りながら検証してみたい。 「カスタムSoC市場2位」、ソシオネクストの成長戦略と先端SoC開発事例

「カスタムSoC市場2位」、ソシオネクストの成長戦略と先端SoC開発事例

ソシオネクストの会長兼社長である肥塚雅博氏が同社の成長戦略や開発事例などについて語った。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- 村田製作所は増収減益、米Resonantのれん438億円減損

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- IDT買収から7年、ルネサスがタイミング事業をSiTimeに売却