MarvellのCavium買収、アナリストは好感:製品や顧客の重複が少ない

Marvell Technology GroupによるCaviumの買収は、アナリストからはおおむね好感触を得られているようだ。

アナリストはおおむね歓迎

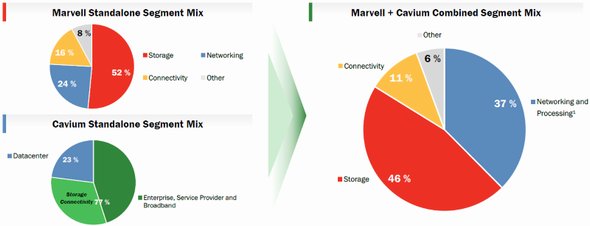

Marvell Technology Group(以下、Marvell)は、Caviumを60億米ドル(約6700億円)で買収する計画だという。これによって、Marvellは成長を加速し、Caviumは増収を期待できると予想される。アナリストらは同取引を称賛する一方で、「合併によって多様化はするが、収益に関してはあまり大きな伸びは期待できない」とも述べている。

Marvellは、両社の年間売上高は合計34億米ドルで、年平均6〜8%の成長が見込まれると予測している。これは、これまでのMarvellの成長予測や半導体業界全体の長期平均をわずかに上回っている。

両社の製品と顧客は、比較的重複が少ない。両社の役員によると、製品を削減する計画はないが、研究開発費と事業所の共有、経費の削減によって合併後1年半で最大1億7000万米ドルのコスト削減を図れる見込みだという。

Caviumは、幅広いネットワークチップや通信チップ、基板で年間約10億米ドルの売り上げを上げている。一方、Marvellの製品は主に、ストレージ製品やイーサネットスイッチ、Wi-FiおよびBluetoothチップなどである。

米国の市場調査会社であるThe Linley Groupで主席アナリストを務めるLinley Gwennap氏は、「両社はBroadcom、Intel、Qualcommなどに比べて中規模半導体企業だが、簡単に買収できるほど小さくはない」と述べている。同氏は、両社ともARMコアを採用しているため製品ラインの統合と管理がしやすいことを挙げ、この取引を「総合的に見て正解だ」と評している。

米国の市場調査会社であるIC Insightsによると、Marvellは半導体メーカーランキング33位で、売上高は24億米ドルだという。同社でシニアアナリストを務めるRob Lineback氏は、「両社の相性はよい。ただし、Caviumは急成長しているが、5年間純損失を計上していて、2017年も6年連続で純損失が発生する見通しだ」と述べている。

Deutsche Bank(ドイツ銀行)のアナリストであるRoss Seymore氏は、報告書の中で、「この取引によってコスト効率の向上と補完的な製品の提供が可能になるため、将来的に収益が増加する可能性が高まる。また、MarvellがCaviumに支払う11〜20%の買収プレミアムは、通常は25〜30%とされる半導体買収プレミアムと比べると、驚くほど魅力的な価格だ」と述べている。

Linley Groupで通信アナリストを務めるBob Wheeler氏によると、この取引は、Marvellのイーサネットスイッチ「Prestera」ラインが危機を脱して成長軌道に乗り、Broadcomに次ぐ2位に返り咲いた時に持ち上がったという。同氏は、「将来的にCaviumの『XPliant』スイッチが、最初のプログラマブルな製品としてPresteraのロードマップに登場する可能性がある」と予想している。

【翻訳:滝本麻貴、編集:EE Times Japan】

関連記事

MarvellがCaviumを60億ドルで買収

MarvellがCaviumを60億ドルで買収

Marvell Technology Group(マーベル・テクノロジー・グループ)は2017年11月20日(米国時間)、Cavium(カビウム)を買収すると発表した。買収総額は約60億米ドル(約6700億円)。 2016年半導体業界再編を振り返る

2016年半導体業界再編を振り返る

2016年も、半導体業界の“M&Aの嵐”がやむことはなかった――。2016年年末企画として、ことし1年間に半導体業界で繰り広げられた買収劇(16件)を振り返っていく。 半導体業界のM&A、2017年前半は大きく減速

半導体業界のM&A、2017年前半は大きく減速

過去数年間、大型買収が相次ぎ、M&Aの嵐が吹き荒れた半導体業界だが、2017年前半はその動きが一気に鈍化した。M&Aの総額はわずか14億米ドルと、2015年前半の726億米ドルから大きく減少している。 厚き量産の壁、リソースの不足で花が開かなかった技術

厚き量産の壁、リソースの不足で花が開かなかった技術

さまざまな技術がしのぎを削ってきたディスプレイ業界。初期は酷評されたLCD(液晶ディスプレイ)は、世界中の何千人というエンジニアが開発に関わり、不良をつぶしていったことで大きく花開いた。だがその陰で、十分なリソースをかけられず、量産化の壁を乗り越えられなかった技術も存在する。 Qualcomm、サーバ用ARM SoCを発表

Qualcomm、サーバ用ARM SoCを発表

Qualcommが、サーバ向けARM SoC(System on Chip)「Centriq」シリーズを発表した。「Centriq 2460」については、Intel「Xeon Platinum 8180」の競合品と位置付けている。 ARMサーバを用いたベアメタルクラウド、日本へ

ARMサーバを用いたベアメタルクラウド、日本へ

米国のスタートアップであるPacket Hostが、「ARMv8」アーキテクチャを搭載したサーバを用いたベアメタルクラウドサービスの提供を、2016年12月16日に日本で開始した。専用サイトへの申し込みから10分以内に専用サーバが構築され、80円/時間という低価格で同サービスを利用できる。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- 村田製作所は増収減益、米Resonantのれん438億円減損

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- IDT買収から7年、ルネサスがタイミング事業をSiTimeに売却