「令和版所得倍増計画」の正体 〜全国民参加の不労所得獲得戦略:「お金に愛されないエンジニア」のための新行動論(9)(1/9 ページ)

今回は、「令和版所得倍増計画」について、もう一歩踏み込んで分析してみました。その結果、この計画は、「日本の国民全員参加による、不労所得の獲得戦略」であることが見えてきました。うん、ならば意外に悪くはない、一口乗ってみるかという気にもなってきます。

今回のテーマは、すばり「お金」です。定年が射程に入ってきた私が、あらためて気づいたのは、「お金がない」という現実でした。2019年には「老後2000万円問題」が物議をかもし、基礎年金問題への根本的な解決も見いだせない中、もはや最後に頼れるのは「自分」しかいません。正直、“英語に愛され”なくても生きていくことはできますが、“お金に愛されない”ことは命に関わります。本シリーズでは、“英語に愛されないエンジニア”が、本気でお金と向き合い、“お金に愛されるエンジニア”を目指します。⇒連載バックナンバー

日本が安くて、米国が高い

「円安、ドル高」とは、どういうことか ―― 一言で言えば、日本が安くて、米国が高いということです。

『乱暴な説明にも程がある』と思われるかもしれませんが、バブル景気の真っ只中、日本の持っている資産で、米国の国土の全部を購入できる時代(円高の時代)が、本当にあったのです。個人の資産家が、ニューヨークのエンパイア・ステート・ビルを購入したりしていました。

しかし、円の価値が最高潮に達したのは、Windows 95が売り出されたころ、バブル崩壊後の日本が銀行の不良債権でしっちゃかめっちゃかの時だったと思います。1ドル80円くらいになっていました。輸出産業は大打撃を受け、大手製造業は、中国をはじめとしてとして、海外に工場を移転していました。

なぜ「1ドル=80円」などという、驚異的な円高がやってきたかというと、日本の国力が強くなった ―― というわけではありませんでした。バブル後の不況に加え、阪神淡路大震災があったにもかかわらず、メキシコ通貨危機に端を発する海外投機マネーの円への避難やら、震災復興を見越した円買いやらなんやら ―― つまり、当時の我が国(日本)は、世界のタンス預金として使われていたのです。

ぶっちゃけ、円の相場(値段)は、予測不能です。例えば、2014年2月17日の日本経済新聞に、『≪6年後の2020年には89円台、23年には85円まで円高に戻るとみる』』との記事がありました(参考)。今の状況(1ドル140円前後)からは、信じられないことです。

何が言いたいかというと、冒頭の「日本が安くて、米国が高い」というのは乱暴な一つの見方であり、そして、円相場の動きは、国力以外の要因で、コロコロと変わり続ける、ということです。

このように、私たちは、円相場の変動が、理不尽なものであることを思い知っていますので ―― 私は、老後の資金の獲得戦略として、オーストラリアにワーキングホリデーで出稼ぎに行く、などということは考えません。というか、そもそも、30歳以上には、ワーキングビザは発給されません。

あなたが稼いだお金の行き先は?

こんにちは、江端智一です。本日は、

(1)私の老後に深い闇を落している最近の円相場

(2)政府があれほど国民に投資を勧める「理由」と「カラクリ」

(3) 「新しい資本主義のグランドデザイン及び実行計画〜人・技術・スタートアップへの投資の実現〜」の全文レビュー

(4)「江端試案の『新しい資本主義』」

についてお話したいと思います。

私は、マクロであれ、ミクロであれ、経済には明るくありません。分かったようなフリしてニュースを見ていますが ―― 調べた瞬間には分かった気になるのですが ―― すぐに忘れてしまいます。ですので、今回は、「私自身のため」にメモを作成してみました。

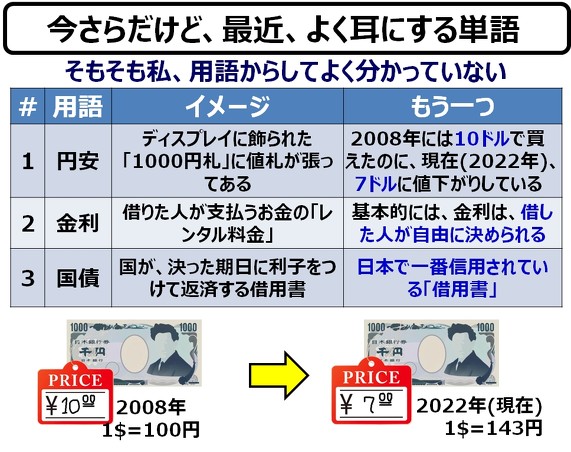

最初は、用語から取り組んでみました。取りあえず、「円安」「金利」「国債」の3つについて書き下してみました。

ニュースを聞く度に『1ドルXX円』という表現にイライラしています△△*)。私たちは日本人なのですから、『1円ドル』という表現を使うべきだと思うのです。ただ、「1円0.00700422ドル」というのは、逆に分かりにくくなるので、1000円を単位として「1000円 7.00ドル」などと表現するようにして取り扱うようにすれば分かりやすくなるのに、と思っています。

*)ちなみに、台風の最大瞬間風速28mにもイライラしています。『最大瞬間風速、時速100km』と表現すれば、その台風(によって飛ばされてくる飛翔物の)恐ろしさが視聴者に伝わるはずです。

「金利」と「国債」については、上記の表に記載した通りです。ちなみに、この国債の借金を、国家自身が踏み倒すことを「デフォルト」といいます(「定年を自覚したエンジニアがひねり出した“投資のHello Worldアプローチ”」 の「デフォルト」って何?を、ご参照ください)

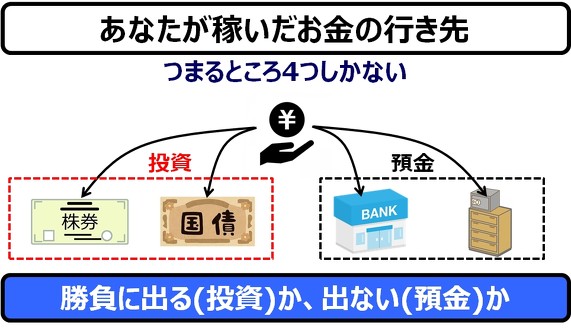

次に、私たちが稼いだお金の行き先について、説明します。主な到着地は、ざっくり「債権(株など)」「国債」「銀行に貯金」「タンスに貯金」の4箇所です。

もちろん、これらのお金は、家を買うとか、食料品を買うのにも使われますが、取りあえず、最初の着地点としては、この4つで良いでしょう。

株式と国債は「投資」、残りは「預金」と区別することができ、前者は、お金の総額を増やすことができます(もちろん、減らすこともできます)。

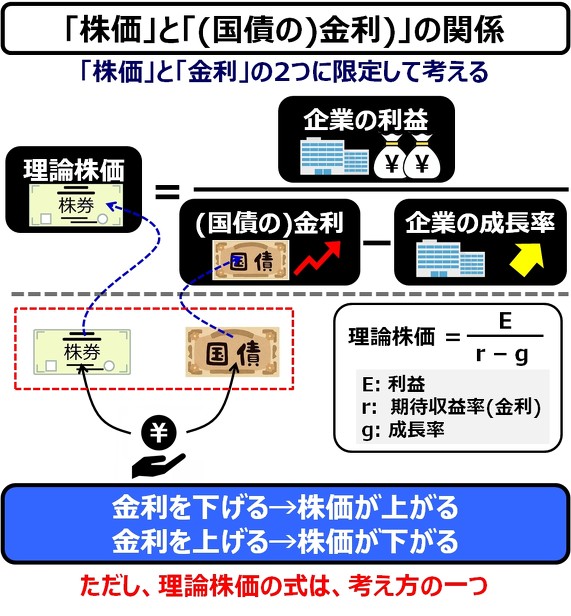

この増やすことができる2つの債権である「株式」と「国債」が、どういう関係にあるかというと、ざっくり以下のような、「理論株価」なるもので説明できるようです。

上図の式から明らかなように、株価が業績(利益)に比例するのは当然として、企業の成長率が、金利に近づくほど、株価は上がるのです。

企業は銀行からお金を借りて事業を行いますが、そのお金はいつか利子(金利)をつけて返済しなければなりません。金利に近づくような成長をすれば、株価は上がっていきます。規模の小さい会社の株価が、大企業の株価を越えることがあるのは、その企業の成長率が高いからです。つまり、金利というのは、企業にとって、成長率の目標値みたいなものです。

ここで、毎年利益も同じ、成長率も同じという、架空の会社(老舗の和菓子会社?)を想定してみます。金利が下がれば、その会社の株価が上がり、逆に金利が上がれば、株価は下がってしまいます。老舗に和菓子会社だけでなく、全ての株式会社にとって、金利の上昇は迷惑なのです。しかし、日銀は、株価の異常な上昇を防いでバブル発生を防止するために、金利をコントロールする必要があるのです*)。

*)2006年に、金融自由化で、日銀の金利と預金金利の直接的な連動はなくなりましたが、日本の銀行は、国債を購入しているので、実質的には連動しています。

ただ、この式を、現在の日本に愚直に当てはめていくと、「マイナス金利」や「低金利」は、企業にマイナス成長、低成長を促していることになってしまいますし、株価が無限に「爆上がり」しているはずです。

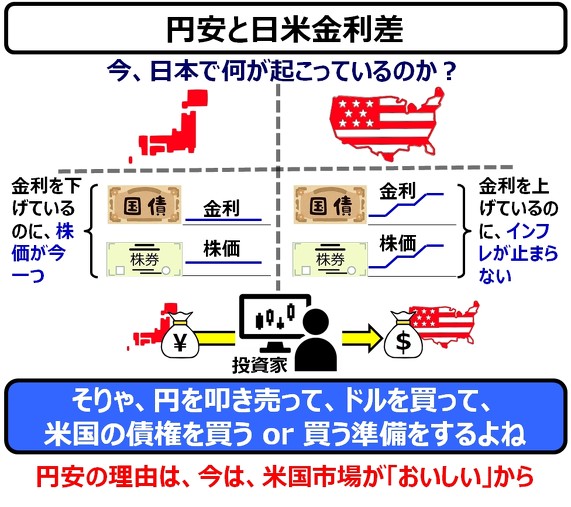

ご存じの通り、そうなっていません。昨今、金利の操作だけで、コントロールできるほど、経済は簡単ではないのです。それを如実に現しているのが、日米両国の、現在の状況です。

現在、米国は株価が上がって、インフレ率(物価)も上昇しています。この現象、直感的には理解できます(株価が上がれば、それだけで皆がウキウキして、モノを買いやすくなる……ような気がする)。逆に、インフレが進む局面では株価が上昇しやすいことは、統計的に分かっているようです。

で、まあ、FRB(米国の日銀のようなもの)が、金利を上げて、上げて、上げまくって、株価を抑えて、そんでもって、物価の上昇も止めようとしているのですが ―― どうもうまくいっていないようです。まあ、今回のロシアのウクライナ侵攻(侵略)などによる、物資の不足が主要因だからですが。

それ以上にうまくいっていないのが日本です。金利を下げて、下げて、下げまくって、マイナスにまでしているのに、株価が上昇せず、さらに、物価が高騰しています。なんというか、実際にモノ(エネルギーやら小麦粉など)が足りない世界においては、日銀の調整くらいでは、どーしようもないのかなぁ、という感じです。

ところで、よく考えてみれば、マイナス金利って、すごい話ですよね。

例えば、金利がマイナス10%だとしたら、銀行は日銀に1000円を預けたら、その後900円しか戻ってこないのですよ。つまり、「ウチ(日銀)に金を預けるな!」と日銀が言っているようなものです。ところが、マイナス金利の国債が、どういう訳が、ちゃんと売れているのです ―― 爆売れ、といってもいいくらいです*)。

*)実は、マイナス国債でも儲ける戦略があるのです。これが利率と利回りを使ったものです。私はこの動画を視聴して、分かった気になっています。

ともあれ、そういう理屈を全て忘れてしまっても、「円安ドル高」というのは ―― 日本より米国が高いということであり、今の日本は世界で、「ドン・キホーテ」や「業務スーパー」をやっている、と覚えておけば大丈夫です。

だから、外国の人が日本にやってきて買い物をしまくり、日本の製品が世界で安売り販売ができる、というわけです。バブル景気(1986年から5年間)の時と、全く逆転の現象が起きているのです。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- TIがSilicon Labsを75億ドルで買収する理由

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか