ルネサス2022年通期は増収増益で、過去最高更新:売上高は前年比51.1%増(2/3 ページ)

為替影響や自動車向け好調、4Qは予想比増

2022年度第4四半期の売上高は、為替の好影響や自動車向けの好調から、予想比で1.6%増の3913億円となった。売り上げ総利益率は為替の好影響や製品ミックス改善の他、定期点検費用の減少およびOSAT(Outsourced Semiconductor Assembly and Test)を中心とした製造委託費減少などの製造費用改善を主因に、予想比2.0ポイント増の56.0%となった。営業費用は予想比減で、結果として営業利益率は予想比4.2ポイント増の34.7%で着地した。

第4四半期業績を前四半期比でみると、売上高は自動車向けがマイコンやSoC(System on Chip)を中心に伸長し7.5%増の1696億円となった一方、産業・インフラ・IoT向けは、PCやスマートフォン向けなどの需要減によって3.5%減の2189億円となり、全体は1.0%増にとどまった。売上高は、為替影響を除いた状態でみると前四半期比でマイナスになっているという。売り上げ総利益率は、為替の悪影響や生産回収の減少および、製造費用の増加などから、同1.0ポイント減となった。また、営業費用が季節性の範囲で増加した結果、営業利益率は2.2ポイント減になった。

自社在庫、為替影響除けば微増

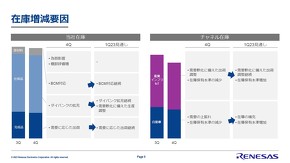

第4四半期における在庫水準に関しては、自社在庫はDOI(Days of Inventory)が前四半期から全体で減少した。事業別でみても、自動車向け、産業・インフラ・IoT向けの両方で減少した形になっている。なお、これは第4四半期末の円高による影響によるもので、為替影響を除いた場合は微増となっているとう。

為替影響以外の自社在庫の増減要因を詳しく見ると、全体では材料費/電力費高騰を反映した棚卸評価増によるかさ上げがあった。また、原材料については、事業継続計画(BCM)対応として、工場設備の安定稼働用の保守部品などを拡充した。このBCM対応は2023年度第1四半期でも継続していくという。

仕掛品は、前工程の加工を終えたウエハーを備蓄する「ダイバンク」拡充を進めた。ダイバンク拡充についても、2023年度第1四半期も継続する予定で、同社CFO(最高財務責任者)新開崇平氏は、「内製では、レガシー品のダイバンク拡充は済んでいるが、成長製品についてはまだまだ不十分で拡充する必要がある」と述べていた。2023年度第1四半期は、ダイバンク拡充と同時に、需要に応じて内製工場向けウエハー投入およびファウンドリー品購入を抑制する方針で、仕掛品全体としては微減を見込んでいる。

完成品については、2022年度第4四半期、自動車向けを中心に前四半期で先行生産した製品の出荷が進んだ一方、産業・インフラ・IoT向けでは需要見合いでチャンネルへの出荷を抑制。結果として、前四半期と同水準で着地した。新開氏は、「2023年度第1四半期以降も、需要の状況に応じてチャンネルへの出荷を行うため、四半期比ではフラットに推移することを見込んでいる」と述べた。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- TIがSilicon Labsを75億ドルで買収する理由

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか

![2022年度第4四半期の売上高、売り上げ総利益率、営業利益を事業別で記載した図[クリックで拡大] 出所:ルネサス エレクトロニクス](https://image.itmedia.co.jp/ee/articles/2302/10/20230210rene003.jpg)