株価データベースを「Docker」で作ってみる:「お金に愛されないエンジニア」のための新行動論(4)(4/12 ページ)

金融工学で作られた金融商品の美しさ

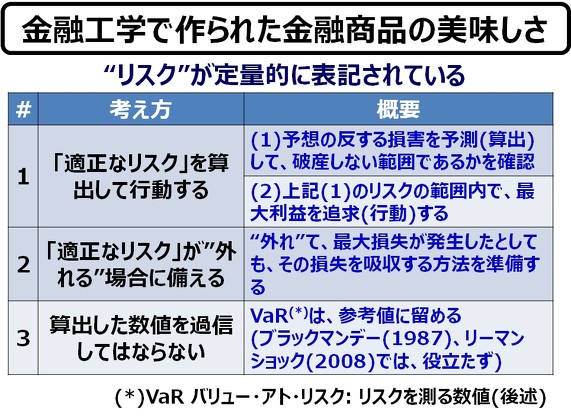

で、このような「わけ(平均値と標準偏差)」が記載された金融商品は、以下のようなメリットがあるのです。

会社や自分を倒産させかねない商品は、当然「購入しない」の一択になりますが、損害が発生してもギリギリ耐えられる商品なら、「買い」の選択肢も出てくる訳です。なんてステキな商品! と思えるかもしれません。

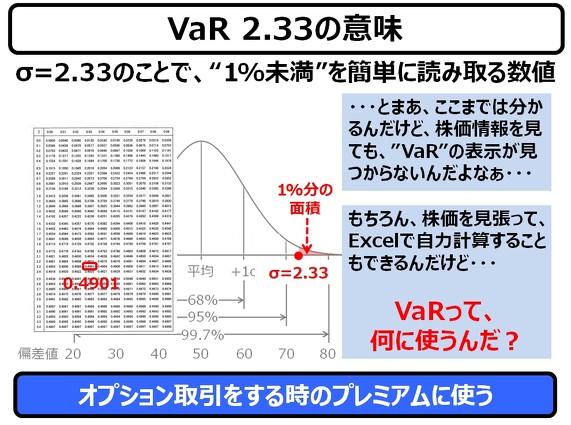

金融の世界では、この標準偏差のことを、ボラティリティ(volatility: 不安定さ、変わりやすさ)と言うようです(私たちエンジニアは、σ(シグマ)と言っています)。そして、このボラティリティの基準が、VaR(バリュー・アト・リスク)というリスクを測る数値です。

VaRとは、2.33σのことです ―― って言われても、なんのこっちゃと思われるかもしれませんが、簡単にいうと、株価や金融商品が、将来、この値より下落する(or高騰する)可能性が1%以下である、という可能性を算出する数値なのです。

例えば、ある株価の平均が6300円で、その標準偏差が430円だった場合(日立製作所の2021年1年分の株価のデータからざっくり算出)、この株価が、6300円−430円*2.33 = 5298円より下落する可能性は、1%未満ということになるわけです。

つまり、日立の株価(100株単位)では、99%の確率で、430円*2.33*100株 = 100,190円(≒10万円)以内の損失で収まるはずである ―― という、ざっくりとしたリスクの見積もりが出せることになります。

ただ、上図にも記載しておりますが、このVaRの値が、金融商品のカタログに出てこないのです。『変だな〜』と思っていたのですが、まあ、自力で計算できるものだから記載がないのか、などと思いながら調べているうちに、少しずつ分かってきました。

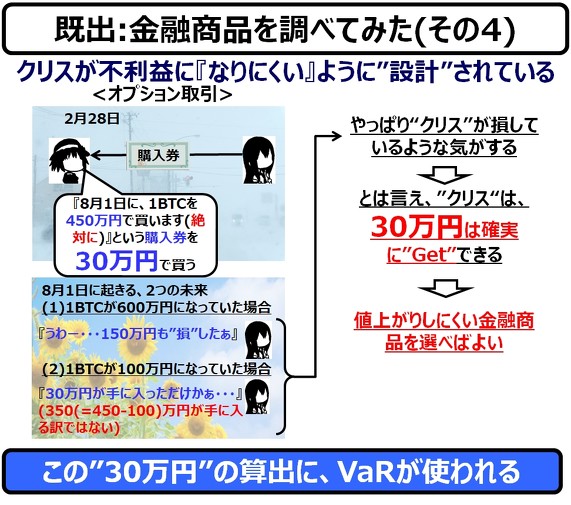

このVaRは、既に商品の中に組み込まれているのです。これ、連載第1回のところで説明した、デリバティブ商品の一つである、オプション取引の商品券の値段(プレミアム)として使われています。

この連載では、「あれ? これだと一方的に”クリス”だけが”損”するんじゃないのか?」という疑問を呈していたのですが、VaRをプレミアムとして使えば、まゆりがクリスに払ったプレミアム分を越えた利益を得る確率も、また1%未満になることになります。

つまり、この勝負、クリスの勝ち逃げが99%になるということで、圧倒的にクリスが優位なのです。

しかし、1%未満の確率ではあるものの、まゆりのもうけが、30万円どころか、300万円にもなる可能性があり、その場合、クリスの損害は270万円にもなります。大損害です。

つまり、99%の確率でクリスは30万円をゲットできるのですが、1%の確率で、上限額なしの大損害を被る可能性も残っている、ということです ―― そのように考えると、『やっぱりデリバティブは怖い』と言えます。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか