定年を自覚したエンジニアがひねり出した“投資のHello Worldアプローチ”:「お金に愛されないエンジニア」のための新行動論(2)(7/11 ページ)

1万円で、金融商品を1つ買ってみる

ともあれ、”Hello World アプローチ”を進めるために、私は準備を始めました。

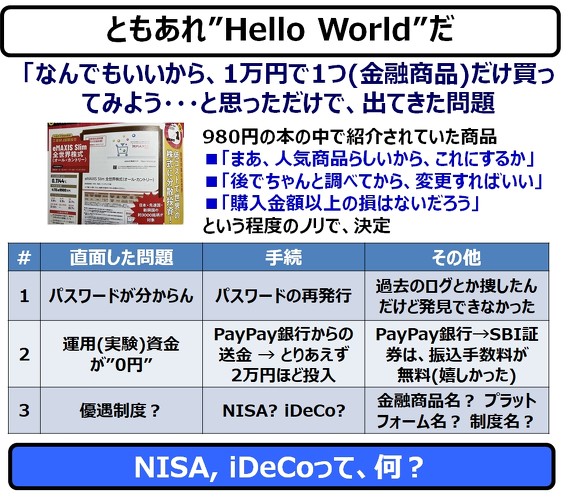

そもそも、「欲しい商品が、自分も分からない」という状態でしたので、『なんでもいいから、1万円で1つの金融商品だけを購入してみよう』でスタートしました。

「欲しい商品が、自分でも分からない」というのは、なんとも情けない話だと思いますが、まあ、プログラムにおいても、”Hello World”を表示したくて、プログラミングを始める人はいないので、この辺のことは、自分の中でスルーすることにしました。

980円本の中に書いてあった、売れ行きNo.1商品である「eMAIS Slim全世界株式(オールカントリー)」とか言われるものを、買ってみようと決めて、動き出しました(後述しますが、これ、私の条件では購入できない商品でした)。

せっかく、不快な回答に答えて作った口座でしたので、今回は、SBI証券の口座を使うことにしましたが、いきなり、問題に直面しました。

メールのどこを探してもパスワードが見つからないので、再発行手続をしなければなりませんでした(これはメールによる2段階認証で、クリアできましたが)。そして、商品を買うお金がないので、これを、銀行(私の場合は、PayPay銀行)から振り込みました。SBI証券への振り込みは無料だったようで、この点はうれしかったです ―― これから、1万円くらいずつ送金するのに、100円以上もお金を取られたら、シャレになりませんので。

そして、ここで私は、今回最大の問題に直面したのです。

―― NISA, iDeCoって何?

「合法の脱税制度」に直面する

ネットを探し回っていろいろ調べたのですが、はっきりいって、金融商品の紹介ページって、分かりにくいです。まあ、お金の絡むですから、いい加減に記載すると、後でトラブルになるのを恐れてのことだと思いますが ―― それにしても、「読みにくい」。

ならば、後でトラブルになる心配がない、ただのエンジニアであるこの私が、理解した(と思える)ことを、細かいことはバッサリ切り捨てて、説明してみようと思います。

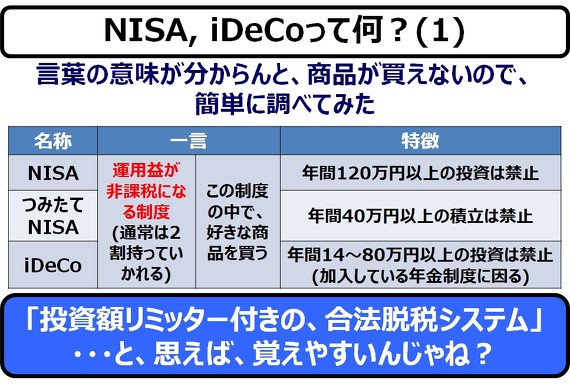

―― NISA, iDeCoとは、合法的な脱税制度です。

普通、金融商品で利益を得たら(これを、運用益というのですが)、2割を国に税金として持っていかれます。しかし、これが、NISA, iDeCoを使うと0割になります。

そして、もう一つだけ大声でつけ加えます。

―― NISA, iDeCoで、扱える金額はショボくて、その上、期限付きです。

うーん、NISAもiDeCoも、証券会社のサイトの中に組み込まれた免税専用のAmazonや楽天のようなネットのショッピングサイトのようなものとイメージすると良いかな、と思います。

そのショッピングサイトの中で、指定された金融商品の売買ができて、その利益については、お上(政府)から、お目こぼしをいただいている、裏サイト(?)と、私は理解しました ―― ただ、まだ、私、実際に使っている状態ではないので、単なる推測の域を出ていませんが。

ただ、そんな裏サイトがあれば、全ての金融商品の取引が、そこで行われてしまうことになり、日本の税収は、ボロボロになってしまいます。なので、その裏サイトを使う条件があり ―― これの条件が結構厳しいのです。

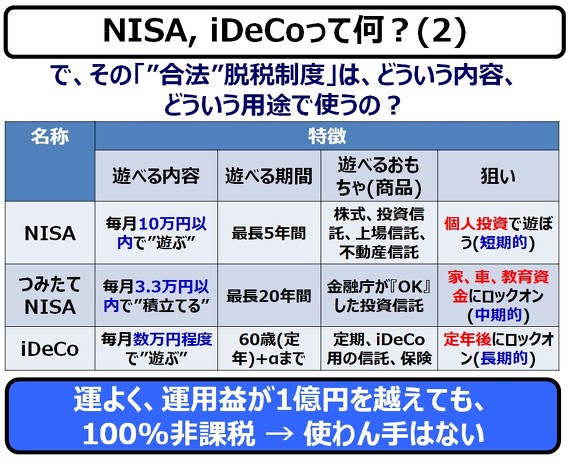

投資も投機も、ギャンブルではありませんが、ここでは、あえて「遊ぶ」という言葉を使って、イメージを説明してみたいと思います。

まず、使える金額がショボい。NISAで年間120万円、つみたてNISAなら40万円です。例えば、親から1億円とか10億円の相続を受けて、それを、そのまま突っ込める訳ではないのです。使える期間にも制限があるようですし、売買できる商品にも、制約があるようです(国債や、自分の気にいった株式や信託とかを、なんでも購入することができるわけではないようです)。

ただ、運よく運用益が1億円を越えても、課税なしです。丸々あなたのものになります ―― まあ、「年間120万円の投資で、1億円を作り出せるものなら、やってみろ」、てなもんですが。

まあ、投資素人の私ですから、当然この制度の利用一択です。私は、兜町を震撼させるような株式の専門家になって、大企業を相手に壮絶な仕手戦*)を展開したいわけではないのですから。

*)巨額の利益を得ようとする投資家や投資集団に対して、株式取得の攻防戦を展開すること

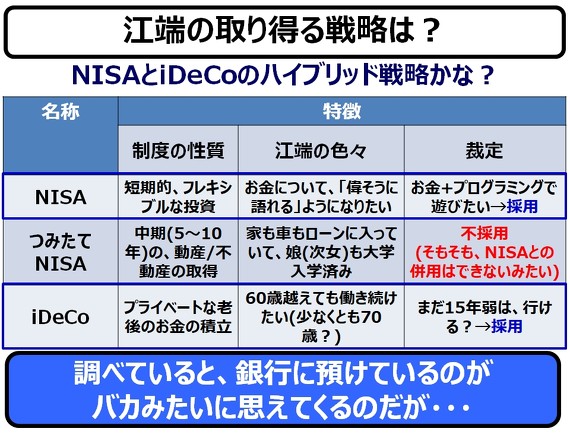

とすれば、私の取り得るNISAやiDeCoの戦略は、どういうものになるのか、考えてみました。

『若くなく』、『楽しいことがなく』、そして、『今後もそのような予定が1mmもない』そんな私で、加えて、家のローンと、次女の教育費の捻出のために生きている日々ですが ―― 一応、ゴールが目視できる範囲に入ってきました。

とすれば、「つみたてNISA」はスコープから外して良さそうです。そもそも、「NISA」と「つみたてNISA」は併用できないようでした。iDeCoは、定年後の積立てが目的であり、引き出し期間に制限があります。比して、自由度の高い投資ができるのがNISAといったところです。

定年後の準備と、私の「投資」の勉強を、この”合法”脱税制度の中で使おうとすれば、NISAの一択か、あるいはiDeCoとの併用が、取り得る戦略になると思います。

それにしても、980円本で、NISAやiDeCoで取り扱っている金融商品パンフレットを見ていると、現在の日本の公定歩合からは銀行にお金を預けているのが、バカみたいに思えてくるほど、低リスクでの安定運用が期待できる数値が、山ほど記載されていますが ―― 本当かな、これ?

「インデックス型の投資信託」を選んでみる

今回の連載で、私がターゲットにしているのは、「インデックス型の投資信託」というものです。

この商品の内容につきましては、次回以降に御説明しますが、ざっくり言えば、基準となる値(TOPIXやら日経平均やら、ニューヨークダウ)に比例・連動するように、さまざまな債券を組み合わせた金融商品です。

この組み合わせのことをポートフォーリオといいます。いろいろな食材(債券)をみじん切りにして、いろいろな種類の食材(債券)みじん切りをたくさん集めて、ハンバーグのように作り直せば「安心・安全な食品(債券)」として、完成する、という考え方の根幹です。

このハンバーグ(複数債券の組み合わせからなる金融商品)、一見、完全無欠、安全・安心な金融商品のように見えます ―― よね?

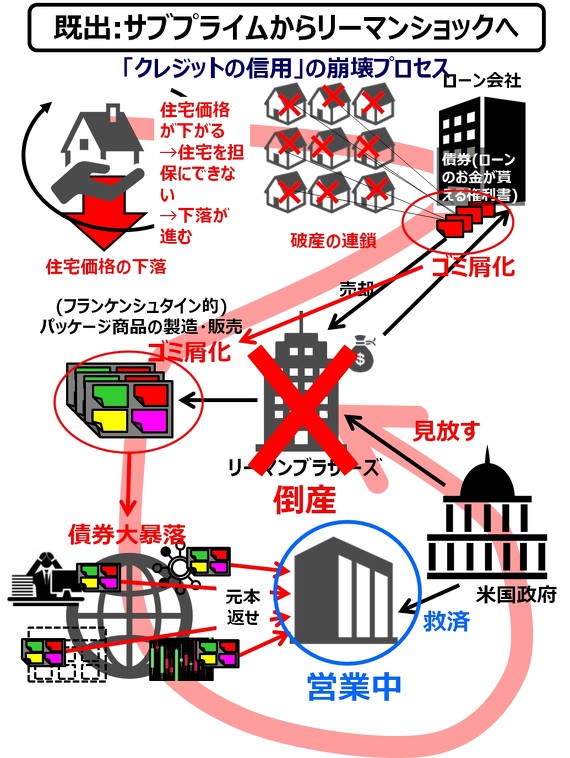

ところが、このみじん切りをやりすぎて、「このハンバーグ、どんな食材でできているの? まさか、ミミズとか入っていないよね?」と、マーケットが疑心暗鬼に陥り、世界中の投資家が、このハンバーグ(金融商品)を、生ゴミとして、タダ同然の値段で投げ売りを始めたことがありました。―― リーマンショックです。

「日本最高峰のブロックチェーンは、世界最長を誇るあのシステムだった」では、「ミミズ入りハンバーグ」ではなく、「社債のみじん切り + 株式のみじん切り + 証券のみじん切り + サブプライムローン債権のみじん切り(←こいつが、”みみず”) = フランケンシュタイン債券」という説明をしました。

「分散型債券は安心」と、素直に言えない理由はここにあります。「分散」は、安全性を高めますが、同時に、債券の所有者に「何が入っているのか見えない」という不安を与える商品でもあるからです。

そういう意味で、インデックス型の投資信託とは、「何が入っているかは、見えないかもしれないけど、とにかく、基準となるパラメータ(インデックス)と連動する様に設計・運用しているから、その点は安心していいよ」という商品です ―― 逆に言えば、TOPIXやら日経平均やらニューヨークダウが暴落すれば、巻き添え喰らって暴落しますが、それでも、突然「生ゴミ」扱いされて、投げ売りされることにはならない商品、と、私は理解しています。

まあ、どんな金融商品であれ、絶対安全、ということはないのです ―― とまあ、金融商品について、一通り警告を発しつつ、話を戻します。

Copyright © ITmedia, Inc. All Rights Reserved.

記事ランキング

- ローム、TSMCのライセンス取得し650V GaNパワー半導体を自社生産へ

- 定年間際のエンジニアが博士課程進学を選んだ「本当の理由」

- Intelとソフトバンク子会社が次世代メモリ開発へ 29年度に実用化

- TIがSilicon Labsを75億ドルで買収する理由

- AIは「バブル」ではない――桁違いの計算量が半導体に地殻変動を起こす

- ソシオネクスト増収減益、中国向け車載新規品は順調に増加

- AI時代のニーズ捉え開発加速、キオクシア次期社長の展望

- SAIMEMORYの新構造メモリ 低消費電力に焦点

- 三菱電機の半導体は光デバイス好調 3Q受注高49%増

- TSMCは2nmで主導権維持、SamsungとIntelに勝機はあるか